O que é o planeamento financeiro baseado em objetivos?

O Planeamento Financeiro baseado em objetivos é uma abordagem ao investimento construída com foco em finanças comportamentais e direcionada a investidores individuais e famílias. Para cada objetivo é construído um portefólio de acordo com uma pirâmide de prioridades, uma espécie de “bucket list”, e tendo em consideração o risco de não concretização.

Fatores chave a considerar

- Plano de investimento com base em objetivos, investimento com base em objetivos e gestão de património ou consultoria para investimento com base em objetivos são conceitos semelhantes e usados neste artigo.

- A indústria financeira considera o investidor um ser racional, mas todos temos diferentes comportamentos e atitudes face ao investimento, à tomada de decisão em contexto de risco e à otimização do nosso património.

- Cada investidor ou família tem múltiplos objetivos ao longo da vida, com diferentes níveis de prioridade e risco. A construção da poupança e a gestão dos investimentos devem estar alinhados com essa visão.

- O risco de não concretização de um objetivo é diferente do risco associado à volatilidade periódica da carteira de investimento e é valorizado pelo investidor.

- O capital humano, a definição clara de objetivos, o risco de morte prematura e o risco de longevidade são variáveis fundamentais para construir um portefólio verdadeiramente otimizado e personalizado.

Este modelo de aconselhamento e gestão do património com base em objetivos e metas está relacionado com a noção de risco. É uma extensão do modelo tradicional de Markowitz de diversificação do risco de mercado. Por um lado, a indústria financeira associa risco ao desvio padrão, ou seja, à variabilidade dos retornos do portefólio. Contudo, por outro lado, o investidor associa risco à possibilidade de não conseguir atingir os seus objetivos de investimento.

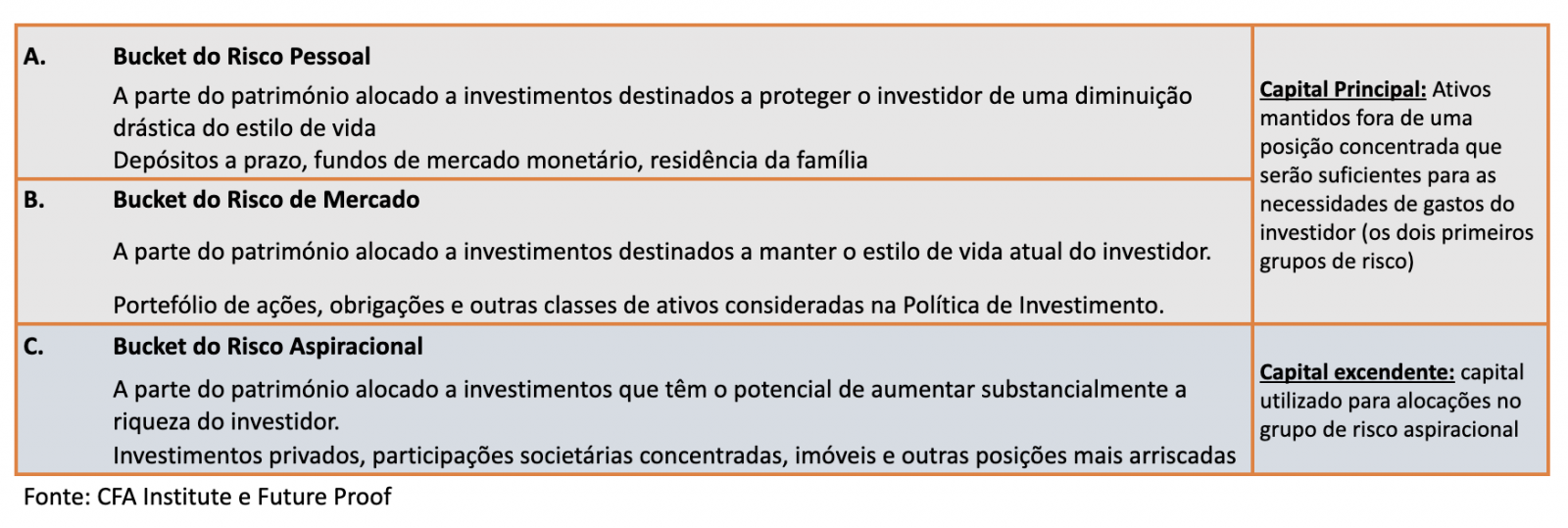

Assim, o investimento com base em objetivos modifica o modelo tradicional média-variância para incluir os resultados e perceções das teorias comportamentais associadas às finanças. O portefólio é dividido em camadas numa espécie de pirâmide, com cada camada projetada para níveis progressivos de objetivos do investidor.

Abordagens à alocação de ativos

Podemos identificar 3 abordagens diferentes à alocação de ativos. Uma, mais tradicional, focada apenas nos ativos e instrumentos de investimento. Nesta abordagem, o modelo mais conhecido e estudado é a otimização média-variância (MVO). O MVO considera apenas a expectativa de retorno, risco e correlações entre as classes de ativo definidas como oportunidades de investimento e tem como objetivo maximizar o retorno esperado do portefólio por cada unidade de volatilidade (medida pela variância), num determinado horizonte temporal e consistente com a tolerância ao risco e restrições do investidor. Um dos indicadores mais conhecidos neste modelo é o rácio de Sharpe. Ou seja, é uma abordagem muito focada na perspetiva da volatilidade.

Há ainda a abordagem com o objetivo de financiar as responsabilidades assumidas, ou seja, desenhar um plano de investimento com o objetivo de pagar essas responsabilidades no seu vencimento.

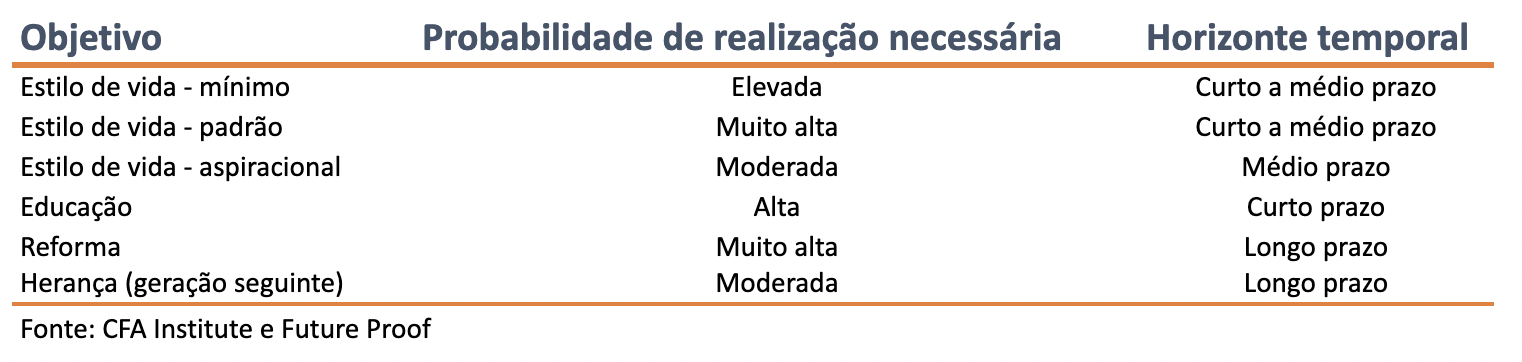

É claro que todas as abordagens à alocação de ativos espelham a necessidade de concretizar objetivos. Mas, a abordagem que aqui tratamos, e conhecida como Investimento baseado em objetivos, é especificamente direcionada a indivíduos e famílias. Pressupõe a construção de estratégias de investimento e alocação de ativos específicos para diferentes portfólios, cada um alinhado com um objetivo específico. Veja-se os exemplos da tabela seguinte.

Cada objetivo tem diferentes necessidades de liquidez e horizonte temporal, para além de uma tolerância ao risco distinta, de acordo com a probabilidade necessária de realização. O planeamento com base em objetivos tem em consideração o balanço do investidor, ou seja, os ativos e as responsabilidades assumidas, incluindo o rendimento do capital humano e as despesas associadas ao estilo de vida.

Na tabela seguinte definimos três níveis de objetivos, organizados de acordo com o risco, ou seja, a prioridade para o caminho da independência financeira.

A abordagem da gestão de património com base em objetivos transforma a relação e comunicação entre advisor e investidor. Muda de uma visão puramente quantitativa e genérica, focada em produto, para um modelo mais transparente, intuitivo e natural com a finalidade de ser mais facilmente entendível e foco no serviço.

A influência dos modelos comportamentais

Ter em consideração os aspetos cognitivos e emocionais de cada investidor, para além dos aspetos racionais, é uma característica essencial do planeamento com base em objetivos.

Desde logo porque esta abordagem parte do princípio de que os investidores veem o seu dinheiro em diferentes cofres, ou seja, tendemos a dizer que estes euros são aqui e os outros são para ali. No fundo, não aceitamos a fungibilidade do dinheiro. Esta perceção cognitiva é conhecida como contabilidade mental.

As finanças tradicionais focam-se naquilo que o investidor deveria ser, enquanto as finanças comportamentais baseiam-se naquilo que o investidor é. Ou seja, de um lado está a aversão ao risco, as expectativas racionais e a integração de ativos, do outro a aversão à perda, as expectativas enviesadas e segregação de ativos (vemos o nosso património em diferentes grupos).

Na nossa opinião, ambas são necessárias. Temos de ser o mais racionais possível na análise e na tomada de decisões, mas temos de aceitar que somos seres emocionais e influenciados por diversos fatores, como o humor, o ruído e o nosso conhecimento (ou falta dele).

Se tivermos estes fatores em consideração, poderemos construir um ou vários portefólios, totalmente personalizados e adaptados a cada grande objetivo ou prioridade. No fundo, ir de encontro ao nosso lema de que cada portefólio é único. É pessoal e intransmissível.

O investidor aborrecido

O investimento é um processo aborrecido. Pelo menos aquela parte do investimento que corresponde ao plano definido, passo a passo, repetidamente. O sucesso não é visível. Requer consistência e rigor. Esperar que o tempo atue a nosso favor, através dos mecanismos do efeito capitalização composta (juro composto), e que o dinheiro trabalhe para concretizar os nossos objetivos de investimento é um processo consistentemente monótono.

E este aborrecimento torna-se ainda mais notório nesta era da satisfação rápida, sensacionalismo, de desejos repentinos e da falta de paciência necessária para esperar por resultados. Queremos ver os resultados no imediato. Mas este imediatismo não tem em consideração qualquer processo sistematizado, nem qualquer plano delineado. É aleatório e de grande volatilidade, implicando um risco que tem tanto de elevado quanto de desnecessário.

Tendemos a olhar apenas para o produto final, nunca para o processo que levou a que esse produto fosse possível. Mas o processo (o plano) é o que possibilita o sucesso no final. O plano possibilita ainda discussões entre advisor e investidor à medida que as condições de mercado evoluem e o horizonte temporal se aproxima.

Exemplo de um objetivo: o MBA

Decidiu que está na hora de investir no seu futuro! Dar um impulso à carreira. Ser especialista naquela área. Abrir horizontes em outras matérias. Definido o objetivo é necessário construir o plano de investimento.

Esta é a forma simples, prática e organizada de perceber se vai ter dinheiro para o seu MBA, sem colocar em causa os outros objetivos mais e menos prioritários:

- Defina o objetivo e dê um nome ao MBA

- Diga-nos para quando, quanto precisa e o grau de prioridade do objetivo

- Analise o plano para lá chegar

- por último… inscreva-se finalmente no MBA!

O nosso trabalho é fazer a modelização dos seus fluxos financeiros para organizar e concretizar o objetivo definido, tornando-o num processo mais fluido e participativo. Atribuímos probabilidades de concretização, em diversos cenários, e o caminho mais seguro e mais alinhado com as preferências e restrições do investidor.

Neste contexto de modelação, não podemos deixar para trás os outros níveis de risco, nomeadamente aqueles que estão no grupo dos mais prioritários, mas também os riscos de longevidade e de morte prematura. A importância do seguro de vida proteção, como temos vindo a destacar (blog e podcast), deve ser bem evidenciada também no planeamento com base em objetivos.

Em resumo

Antes de colocarmos todos os ativos e classes de ativos juntos para formamos o portefólio temos de fazer algumas perguntas a nós mesmos.

E a principal pergunta é: qual ou quais são os objetivos? Por que razão estamos a investir?

No final, queremos portefólios mais otimizados e alinhados com os interesses dos investidores, com mais ou menos risco tendo sempre em consideração cada portefólio e cada objetivo. Se o portefólio A tem um horizonte temporal de curto prazo, sabemos que a abordagem deve ser mais conservadora. Se, pelo contrário, o portefólio B tiver um horizonte temporal de muito longo prazo, a adição de maior risco poderá ser menos assustadora para o investidor.

A maior ligação aos aspetos comportamentais são o ponto de partida para um investimento mais racional, tendo por base um processo mais natural, intuitivo e transparente.

Queremos ajuda-lo a ser melhor investidor:

- Ajudamos a desenvolver a sua Declaração de Política de Investimento;

- Desenvolvemos formação individual ou em grupo sobre investimentos e poupança;

- Analisamos de forma quantitativa o seu portefólio atual com a tecnologia e finanças computacionais do Future Analyzer;

- Solicite mais informações sobre o serviço de consultoria para investimento, assegurado através do Banco Invest.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.