Por que razão a poupança tem de aumentar?

A poupança é um dos recursos essenciais do plano financeiro. É uma espécie de energia renovável que é preciso alimentar periodicamente. Por isso, devemos definir a poupança como prioridade: Pay yourself first!

Mas vamos por partes!

A atual situação económica e geopolítica aconselha prudência.

No entanto, um olhar pelo trânsito nas grandes cidades, pelos restaurantes e pelos níveis de consumo transmitem uma sensação diferente. Está tudo bem!

Níveis de desemprego a diminuir, escassez em muitos produtos, prazos de entrega alargados, turismo a bater recordes, crédito a expandir-se. Dados importantes, mas que podem esconder uma realidade a mudar rapidamente.

É que se olharmos para os mercados ficamos em sentido: obrigações governamentais com uma das piores performances de sempre e com muitos índices acionistas com quedas superiores a 20% desde o início do ano.

O que se passa?

Vamos imaginar que existem 2 tipos de pessoas: os que vivem a vida no futuro (sofrem e festejam por antecipação) e os que vivem a vida no presente (sofrem e festejam no momento atual). Até parece que são pessoas diferentes. A verdade é que nos comportamos assim em diferentes situações e depois tomamos decisões erradas. Os mercados e os bancos centrais dizem hoje que o futuro é perigoso, mas os consumidores e os governos acreditam que não há problema (ainda) e alguém estará aqui para dar a mão.

Dentro de alguns meses o primeiro grupo estará a festejar por antecipação e o segundo grupo estará altamente deprimido. Será que conseguimos evitar este carrossel de emoções?

Não há um modelo perfeito, longe disso, mas há outras vias para além destes casos estremos. Vias onde existe o bom senso de parar para pensar, ideias e planos para o futuro e uma visão crítica da informação que se recebe. Este seria o terceiro grupo de pessoas. Sabe que o mercado não vai acabar hoje e sabe que se não comprar o imóvel agora pode comprá-lo depois. Sabe também que o custo de vida vai continuar a aumentar e que é preciso racionalizar e otimizar consumo.

No meio desta tipificação exagerada e generalização há, como é evidente, a situação única de cada pessoa e é essa que devemos ter em conta quando tomamos decisões. Não conseguimos controlar se o mercado sobe ou desce, mas conseguimos controlar quando tomamos uma decisão de compra ou venda. E é aqui que deve estar o nosso esforço: como tomar uma decisão.

No ato de consumo, por exemplo. Naturalmente que há consumo básico, aquele mesmo essencial e do qual depende a nossa existência. Mas até aí, e sem entrar em polémicas, talvez seja possível adotar um estilo de vida diferente que permita uma boa alimentação, mais tempo dedicado ao lazer, menos viagens desnecessárias, maior eficiência energética, reaproveitamento de materiais e recursos, e outras ideias para diminuir o desperdício.

Planear, otimizar e poupar

Por isso é tão importante olharmos para o tal terceiro grupo de pessoas. O objetivo deste grupo é planear, otimizar e poupar. Até pode ser por esta ordem. Se levarmos uma lista de compras para o supermercado, vamos evitar comprar muito dos produtos que não precisamos. Se otimizarmos os nossos recursos em casa, vamos ter mais espaço e tempo para viver e ir atrás de mais qualidade de vida. Se planearmos a otimizarmos vamos conseguir poupar. E poupar pode significar viver melhor em qualquer momento do ciclo económico. Evitar depressões e momentos de grande euforia. Acalmar o tal carrossel.

A verdade é que apesar da inflação e da necessidade de consumo e investimento, temos mesmo de aumentar a poupança. Essa poupança vai ser utilizada pelos agentes económicos para consumir, investir e melhorar o nosso nível de vida no futuro.

Não vá atrás daqueles que dizem que é preciso consumir para dinamizar a economia. Essa economia também precisa de poupança e de investimento. O dinamismo vem da flexibilidade e independência que cada um de nós tem em relação ao dinheiro e ao bem-estar financeiro. Consumir mesmo sem ter dinheiro para tal cria dependência e círculos viciosos de empobrecimento.

O risco de ficar sem dinheiro

Um olhar sobre o livro “The Great Demographical Reversal” de Goodhart e Pradhan ajuda-nos a entender a mudança que está a acontecer: envelhecimento da população, alteração do ciclo de vida e do rácio de dependência e um aumento colossal dos gastos de reforma e com saúde e bem-estar, onde o impacto de doenças como a demência parece pontificar.

O gap entre a idade da reforma e esperança média de vida está a aumentar, o que significa maior risco de longevidade, ou seja, maior risco de não termos dinheiro para manter o nosso estilo de vida no futuro ou até viver uma vida digna.

O que fazer?

Várias personalidades portuguesas têm vindo a alertas para a necessidade de aumentarmos a poupança. Destaco a entrevista recente de António Horta Osório à CNN Portugal, onde foi claro no vaticínio ao referir que o próximo ano será "muito difícil" para Portugal e "quanto mais os portugueses tiverem preparados mais se vão conseguir defender, para não terem um choque de surpresa".

Luís Aguiar-Conraria, nas suas análises políticas e económicas e também na sua crónica semanal no Expresso, tem vindo a dar a sua visão sobre a importância da poupança. Aquando da sua participação no podcast Future Proof Talks, no episódio sobre o livro de Richard Thaler, Comportamento Inadequado, deixou vários exemplos de como podemos poupar mais. Aliás, na crónica envelhecimento, segurança social e poupança, Aguiar-Conraria refere mesmo que “quem não queira que o seu nível de vida caia bruscamente com a reforma tem de ter poupanças substanciais”.

No artigo A importância do tempo: pare de tentar, deixamos algumas pistas sobre os próximos passos a dar. Começar a poupar com 1€ por dia é possível. Começamos devagar e vamos aumentando a poupança sempre que possível. Como?

- com o bónus anual;

- com a devolução do IRS;

- com o subsídio de Natal ou de Férias;

- com o aumento salarial;

- com uma diminuição organizada do consumo;

- com a renegociação de contratos de crédito, serviços e subscrições.

E sim, pode começar mesmo por aqui. Para se preparar para o choque de surpresa no futuro, nada como analisar já os seus créditos habitação e pessoais, racionalizar o uso do cartão de crédito, analisar e negociar os seus contratos de telecomunicações, energia e outras subscrições recorrentes que pode prescindir para já.

Pequenos passos para se sentir mais confortável agora e no futuro.

Uma oportunidade para o futuro

A poupança tem de aumentar não só para fazer face às necessidades urgentes e de curto prazo decorrentes de uma eventual recessão, mas também para aproveitar as atuais condições de mercado.

Ben Carlson, no seu artigo Bear Market Opportunities For Every Generation of Investors, aponta para a oportunidade que o mercado está a gerar para os investidores de todas as gerações.

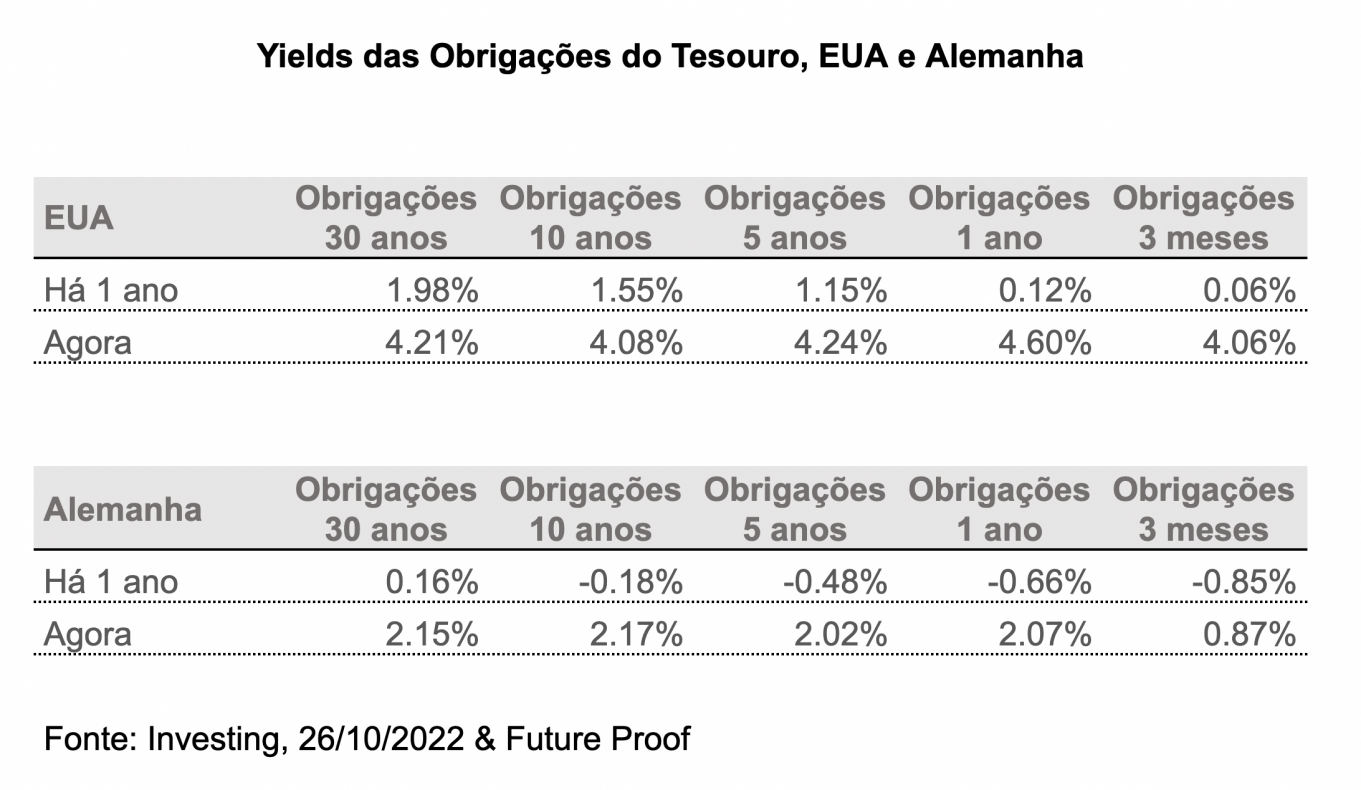

O quadro abaixo é bem claro na mudança de paradigma nos mercados financeiros, nomeadamente nas taxas de juro implícitas no mercado das obrigações governamentais. Estas obrigações representam as taxas de rentabilidade nos vários prazos em dois países com níveis de risco de crédito e de incumprimento muito baixos, tal como demonstram os ratings elevados da sua dívida.

Quer isto dizer que, apesar de estas condições ainda serem inferiores à taxa de inflação atual, podem já ser vistas como uma oportunidade, principalmente para as gerações mais velhas, próximas ou já em idade de reforma, onde há já perspetivas de obtenção de uma remuneração substancialmente melhor do que há um ano e com menores níveis de volatilidade.

Apesar de ainda não se repercutir totalmente nos depósitos a prazo, já é possível encontrar taxas de juro bem mais atrativas por exemplo nos certificados de aforro.

Para as gerações mais novas, que estão do lado oposto dos objetivos financeiros e restrições em termos de tempo e liquidez, têm também agora melhores oportunidades para aplicar os seus fundos de emergência de curto prazo e de preparar melhor os seus objetivos de longo prazo.

Nestas alturas de crise, principalmente num ano onde as quedas de mercado estão a ser brutais, para quem tem o seu património totalmente investido está a ser realmente difícil. Mas a mensagem é clara: continuem a poupar. Para quem consegue poupar e investir periodicamente, os principais índices acionistas mundiais estão hoje com quedas entre 20% a 30% desde os máximos do ano passado e início deste ano, dependendo dos índices. Mantenham o rumo. Invistam.

Definam os objetivos de curto e longo prazo, desenhem um plano e uma política de poupança e investimento, tenham atenção às preferências e restrições em termos de liquidez, horizonte temporal, situação fiscal, pessoal e profissional e invistam.

A minha experiência pessoal já passou pelos dois grupos de pessoas e, de vez em quando, lá sinto o chamamento de um deles. É normal. Ou pelo menos assumo que é. O meu objetivo é cometer o menor número de erros possível quando invisto e quando consumo. É óbvio que procuro satisfação, autorrealização e até reconhecimento, mas tenho consciência que é um resultado ineficiente que não me ajuda a atingir os meus objetivos de poupança e investimento. Mas, no final, procuro sempre ter controlo sobre a tomada de decisão e não ficar dependente do que o mercado estiver a fazer no momento ou do cartaz do próximo Primavera Sound e da viagem de verão que queria tanto fazer.

Queremos ajuda-lo a ser melhor investidor:

- Ajudamos a desenvolver a sua Declaração de Política de Investimento;

- Desenvolvemos formação individual ou em grupo sobre investimentos e poupança;

- Analisamos de forma quantitativa o seu portefólio atual com a tecnologia e finanças computacionais do Future Analyzer;

- Solicite mais informações sobre o serviço de consultoria para investimento, assegurado através do Banco Invest.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.