Estará o S&P 500 a ser dominado por 5 cotadas?

Este ano temos ouvido bastante sobre o quanto 5 empresas, que representam cerca de 20% da capitalização do S&P 500, têm contribuído para a subida do índice e que seriam a principal razão para a desconexão entre a recente subida do S&P e a economia "real".

As 5 empresas são, por ordem de capitalização bolsista:

- Microsoft 5.96%

- Apple 5.83%

- Amazon 4.53%

- Alphabet 3.35%

- Facebook 2.22%

Neste artigo vou analisar o impacto destas 5 mega empresas como razão para a recente performance do S&P. Destas 5 cotadas apenas a Alphabet apresenta um valor abaixo da cotação de Fevereiro (altura em que o S&P 500 fez máximos).

Vou usar uma versão do S&P 500 em que os pesos "excessivos" destas acções estão limitados. Neste caso o S&P 500 Equal Weight. O S&P 500 Equal Weight (S&P 500 EW daqui para a frente) é um indíce com uma metedologia de cálculos de pesos diferente do S&P 500 "normal"/Capitalization Weighted (S&P 500 daqui para a frente).

O S&P 500 é um indíce onde o peso de cada componente é representado pela capitalização bolsista da empresa. É assim expectável que a Apple tenha um peso superior que a maioria das outras empresas, refletindo o tamanho que esta multinacional tem.

Por outro lado num indíce Equal Weight todas as acções têm o mesmo peso aquando do rebalanceamento, que no caso do S&P 500 EW é trimestral. Podemos assim ver grandes empresas como as 5 acima mencionadas a terem pesos semelhantes a outras empresas com muito menor capitalização bolsista, como a Under Armor ou a GAP, ambas com um peso que ronda os 0.01% do S&P 500.

Felizmente não só existem estes indíces como temos ETFs que os seguem há vários anos:

- S&P 500 - SPY;

- S&P 500 Equal Weighted - RSP.

Os pesos no RSP das 5 empresas acima referidas são:

- Microsoft 0.22%;

- Apple 0.22%;

- Amazon 0.22%;

- Alphabet 0.2%;

- Facebook 0.19%.

Não fazendo que estas empresas desapareçam, o RSP acaba por conseguir ir de encontro com a crítica de que o S&P 500 CW é domínado por 5 empresas e podemos assim ver o contributo das mesmas.

Comecemos por uma simples comparação YTD (2020) do SPY e do RSP.

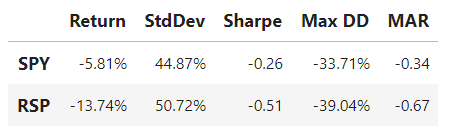

Tabela de performance desde o início do ano

Podemos ver que a crítica tem algum fundamento, com o S&P 500 a apresentar uma queda bastante inferior ao RSP. O SPY apresenta -5.8% YTD vs os -13.7% YTD do RSP. Um diferencial de 8 pontos percentuais em 6 meses é significativo. No início deste mês o diferencial foi, contudo, apenas cerca de 2.5 pontos. Parece-nos que há uma volatilidade muito grande no que diz respeito ao spread entre ambos os ETFs.

Em baixo podemos ver um gráfico onde se vê a overperformance do SPY face ao RSP, ou seja, muito resumidamente, quanto o RSP teria que subir para "apanhar" o SPY. Concluimos que o SPY não só teve sempre melhor performance do que o RSP este ano como, à excepção de uma queda no início de Junho, a overperformance tem sido significativa.

A verdade é que por coincídência as acções que subiram (ou desceram menos) nesta crise eram já as acções com maior capitalização bolsista do S&P 500 no final de 2019. Podemos, também, ver num recente infográfico da Visual Capitalist que todo o sector de tecnologias de informação está a ter uma excelente performance em 2020 (do top 5 apenas a Microsoft e a Apple fazem parte deste sector).

Embora o S&P 500 tenha beneficiado da boa performance destas 5 mega empresas não é completamente verdade que a maioria das outras empresas não tenham subido. No início de Junho, 99% das empresas do S&P 500 tinham apresentado uma cotação acima da média dos últimos 50 dias, como podemos ver na barcharts.

Será esta concentração anormal?

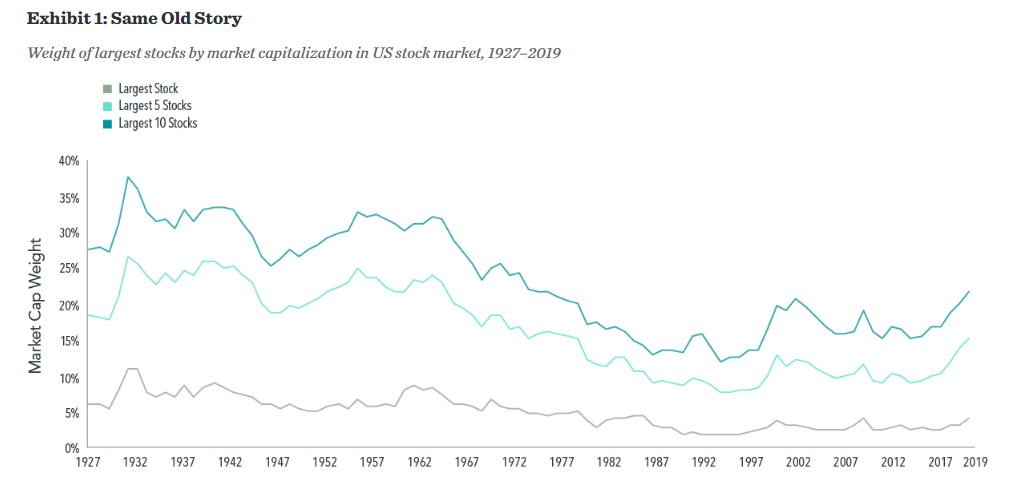

Agora que vimos que de facto o S&P 500 está a beneficiar da boa performance das 5 cotadas com maior capitalização bolsista devemo-nos questionar até que ponto isto é uma situação normal? Se achamos 20% muito, devemos ter um valor de referência do que é "normal" para fazer esse julgamento.

Como podem ver neste excelente artigo da Dimensional, este nível de concentração, historicamente, não é anormal. Parece que simplesmente voltamos ao "antigo normal".

Fonte: Dimensional

Licenciado em Economia (2006) e pós-graduado em Finanças pela Universidade Católica do Porto (2010), apercebeu-se, mais tarde, que partilhava o mesmo entusiasmo por programação.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.