Alinhamento macroeconómico e tendências para 2022

Neste artigo vamos explorar as implicações para a carteira de investimento deste alinhamento macroeconómico e tendências, nomeadamente nas principais classes de ativos, setores e indústria e em termos geográficos, onde analisamos também os outlooks da Goldman Sachs, Eurasia Group, Jefferies e ESN.

Uma visão mais ativa, é uma estratégia comum a todos os analistas e sociedades gestoras, com uma proposta de combinação diversificada entre setores, fatores e exposição geográfica por país para maximizar o retorno ajustado ao risco.

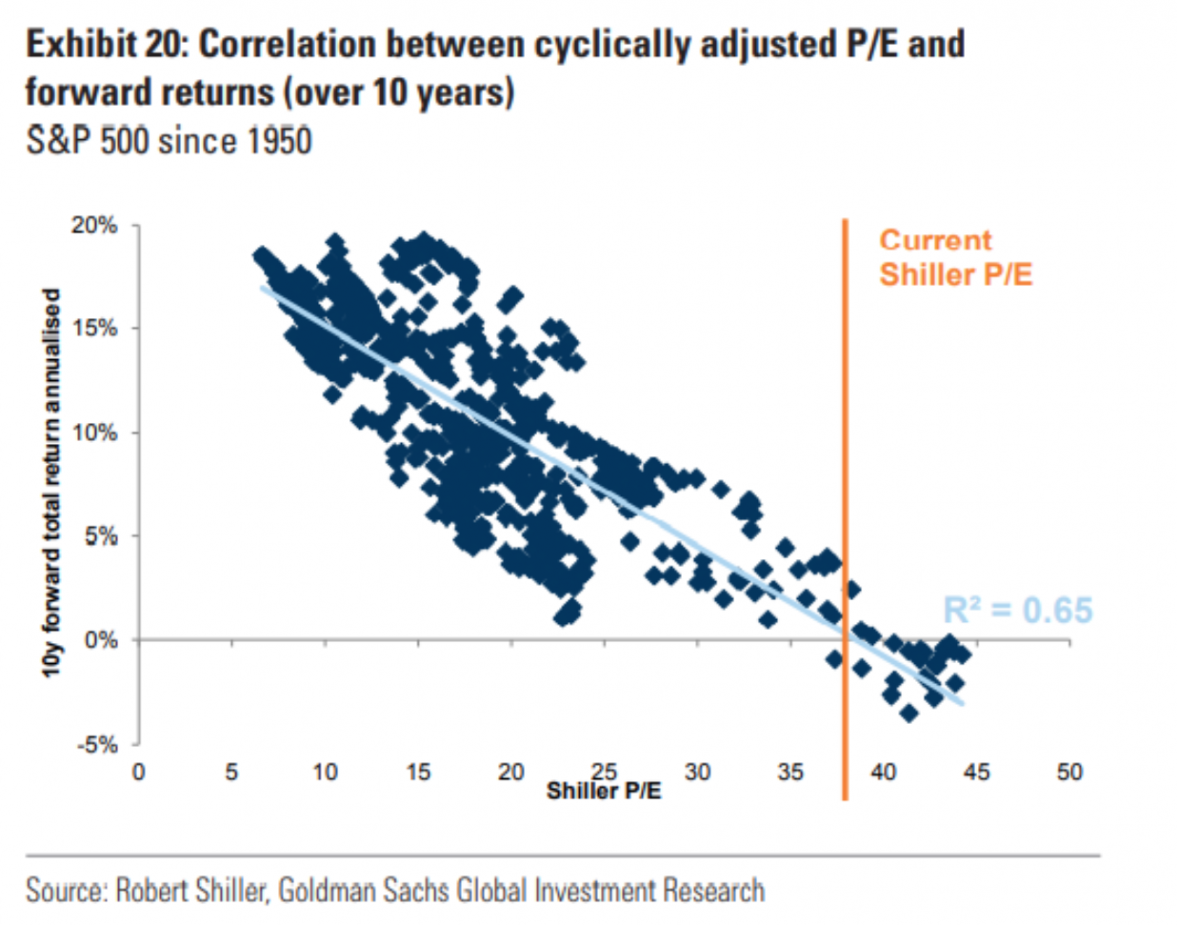

A expectativa é um retorno mais baixo num ciclo temporal mais alargado, face aos últimos anos de fortes valorizações. No entanto, tal como refere o Outlook da ESN, o nível de avaliação fundamental não pode ser usado como um indicador útil de quão próximo o mercado de ações pode estar de máximos (ou mínimos). Há outros fatores a ter em conta, mas embora a avaliação fundamental seja de pouca utilidade para fazer timing aos mercados de ações, ela fornece uma boa indicação do nível de retornos esperados no longo prazo.

A PERSPETIVA PARA OS DIVERSOS SETORES E INDÚSTRIAS

De acordo com a Goldman Sachs, é de esperar maior variação nos retornos entre os diversos setores e indústrias. Isto deriva do ambiente macroeconómico de taxas de juro reais negativas e da contínua subida da inflação.

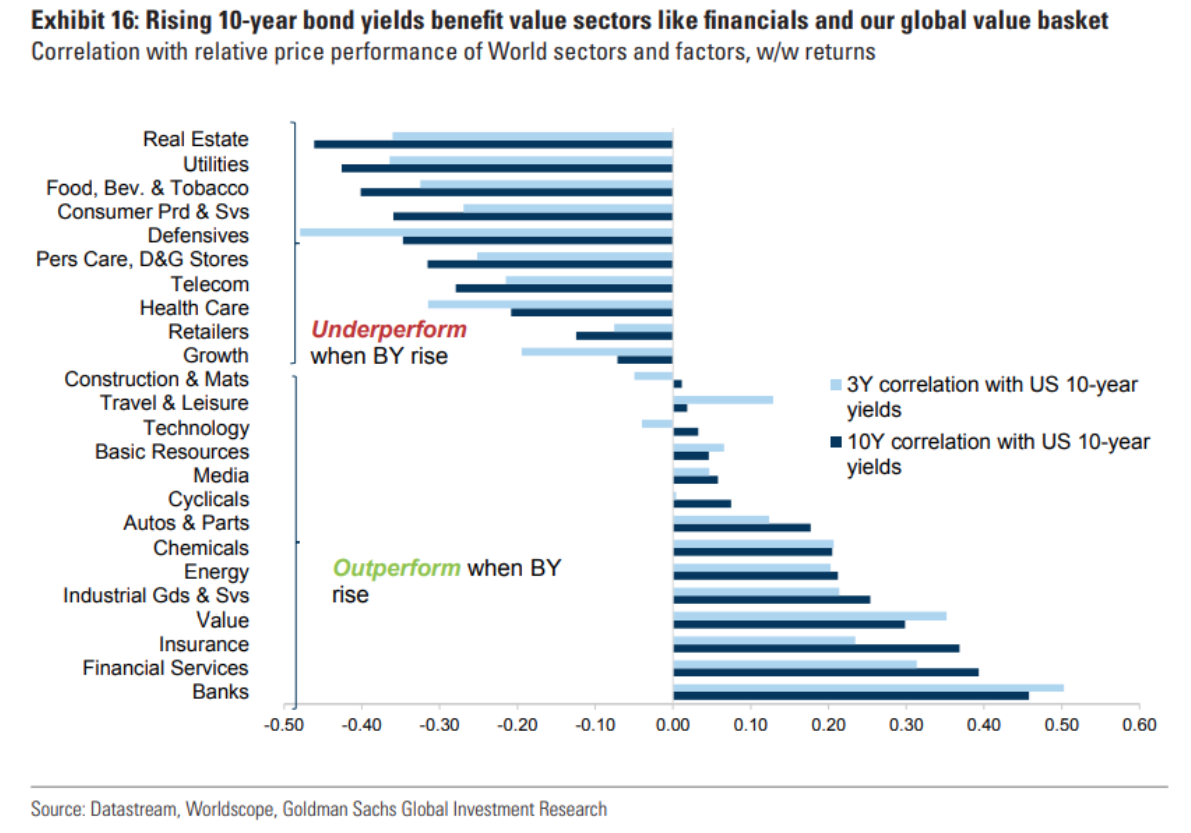

Naquilo que podemos designar como o início da normalização das taxas de juro, a subida das taxas de juro das obrigações de dívida pública beneficia os setores value, nomeadamente as financeiras, e os setores mais cíclicos.

Os setores cíclicos são setores que se encontram mais vulneráveis a alterações na economia, como as taxas de juro, inflação ou taxas de câmbio, ou seja, estão mais correlacionadas com o ciclo económico e com as tendências económicas. Os setores não cíclicos, são setores menos relacionados com a evolução da economia, isto é, setores que se mantêm bem mesmo em momentos de abrandamento ou recessão económica. As ações destes setores são consideradas mais defensivas. Neste caso destacam-se as empresas que produzem e vendem alimentação, energia, água ou gás, bens não duráveis como pasta dos dentes ou detergentes. São necessidades e mesmo em épocas de crise as pessoas não deixam de comprar esses produtos. No caso dos setores mais cíclicos temos as viagens e lazer, carros, mobiliário, bens de luxo, ou seja, produtos considerados mais duradouros e cuja compra pode ser mais facilmente adiada.

O gráfico seguinte demonstra isso mesmo, através da correlação de cada setor com a taxa de juro da dívida americana a 3 e a 10 anos, e a preferência por setores como a banca, serviços financeiros, seguros, energia (produtores), automóveis, entre outros.

As estratégias que mais floresceram na última década refletem o sucesso da revolução digital. Esta tendência deverá continuar, contudo, com a descarbonização a caminho, parte do crescimento deverá ser impulsionado pelo CAPEX e pelo I&D, ou seja, pelo aumento na capacidade de investimento e de investigação das empresas e utilização de mais capital intensivo em direção à revolução verde.

E neste caminho destacam-se os setores com um mais elevado rácio de crescimento do investimento, nomeadamente farmacêuticas, biotecnologia e ciências da vida, automóveis e componentes, semicondutores, equipamento tecnológico e software, utilities (por causa da revolução verde e transição energética) e media e entretenimento.

UMA ANÁLISE GEOGRÁFICA

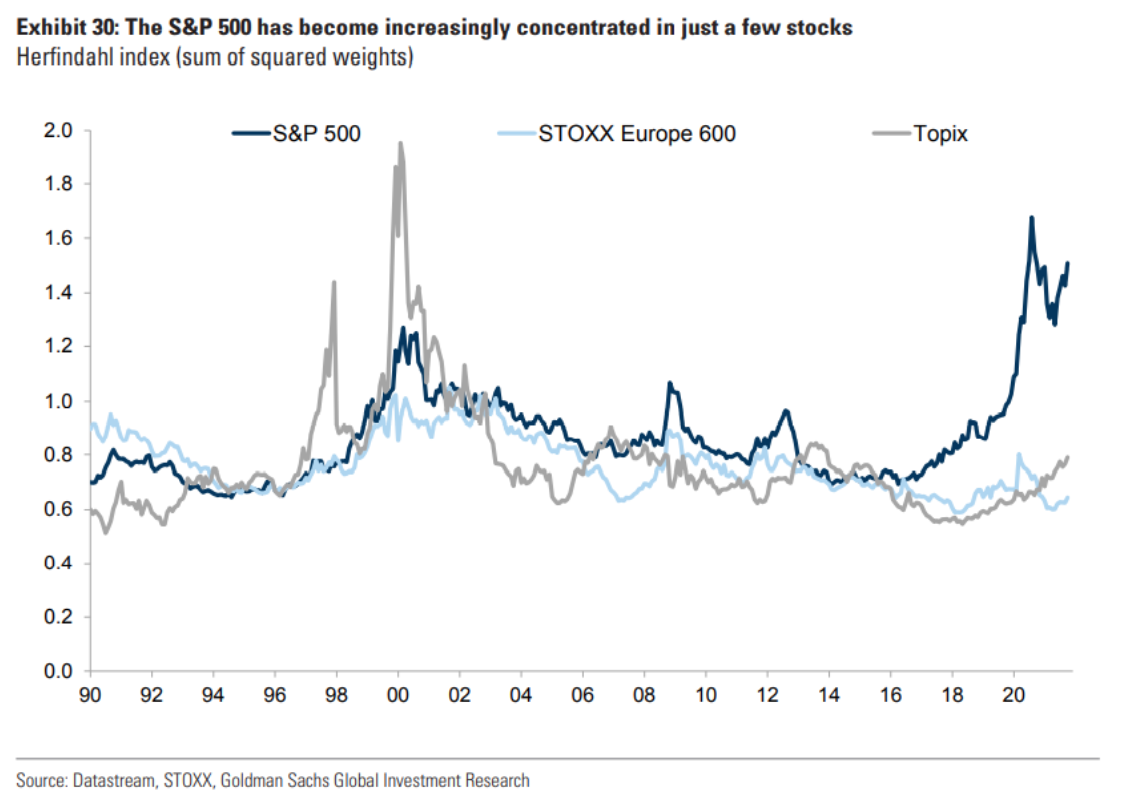

Em termos regionais, a Goldman Sachs apresenta uma análise muito interessante relacionada com o nível de concentração nos índices acionistas. As taxas de juro baixas levaram a uma expansão muito forte das avaliações de ativos de longa duration, ou seja, cujos resultados se esperam vir a crescer mais no longo prazo. Esta situação, principalmente nos EUA, levou a uma concentração mais elevada no índice S&P500 em algumas empresas. Esta concentração é notória quando analisada através do índice de Herfindahl - uma medida de concentração do mercado – e comparada com outros índices – STOXX Europe 600 e o Topix (Japão).

Apesar de a expectativa não ser de pior retorno das ações americanas quando comparadas com os restantes índices, significa, porém, que os riscos são mais elevados.

Desta forma, considera-se que regiões como a Ásia e Mercados Emergentes estão subvalorizadas em termos relativos. Muita desta subvalorização deve-se às incertezas em torno da China, que se encontra numa fase de profundas mudanças.

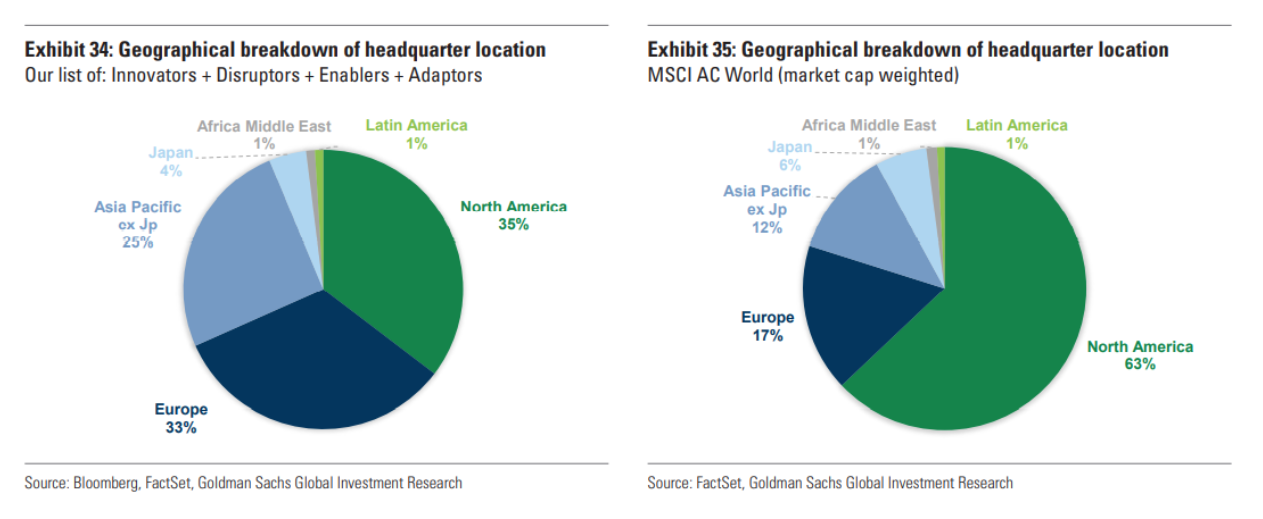

O modelo baseado na estratégia: Inovadores + Disruptores + Habilitadores + Adaptadores apresenta maior diversificação regional e sectorial do que o índice MSCI AC World Equally Weighted.

No caso da ESN, o Outlook aponta para retornos abaixo da média para os EUA (S&P500) e dentro da média para a Europa e Reino Unido.

Olhamos também para a visão do Credit Suisse e para as principais regiões:

- EUA – primeiro trimestre difícil, mas a recuperar nos seguintes. O mercado estará mais volátil e perspetiva-se um setor industrial e imobiliário mais forte;

- China – a desaceleração económica vai continuar, acompanhada de fortes mudanças regulatórias e constrangimentos no imobiliário e na dívida. A estabilização deste cenário pode significar um bom ano para as ações chinesas;

- Zona Euro – a variante Omicron, os preços da energia e os conflitos geopolíticos podem significar maior volatilidade no mercado;

- América Latina – de volta aos maus períodos, com uma inflação elevada e crescimento económico muito baixo;

- Sudeste asiático – melhores perspetivas para 2022 depois de um ano de 2021 desapontante;

AS PRINCIPAIS CLASSES DE ATIVOS

Comecemos pela Vanguard.

A Vanguard prepara as previsões de mercado de uma forma probabilística. Anualmente publicam as previsões de longo prazo, numa visão a 10 anos.

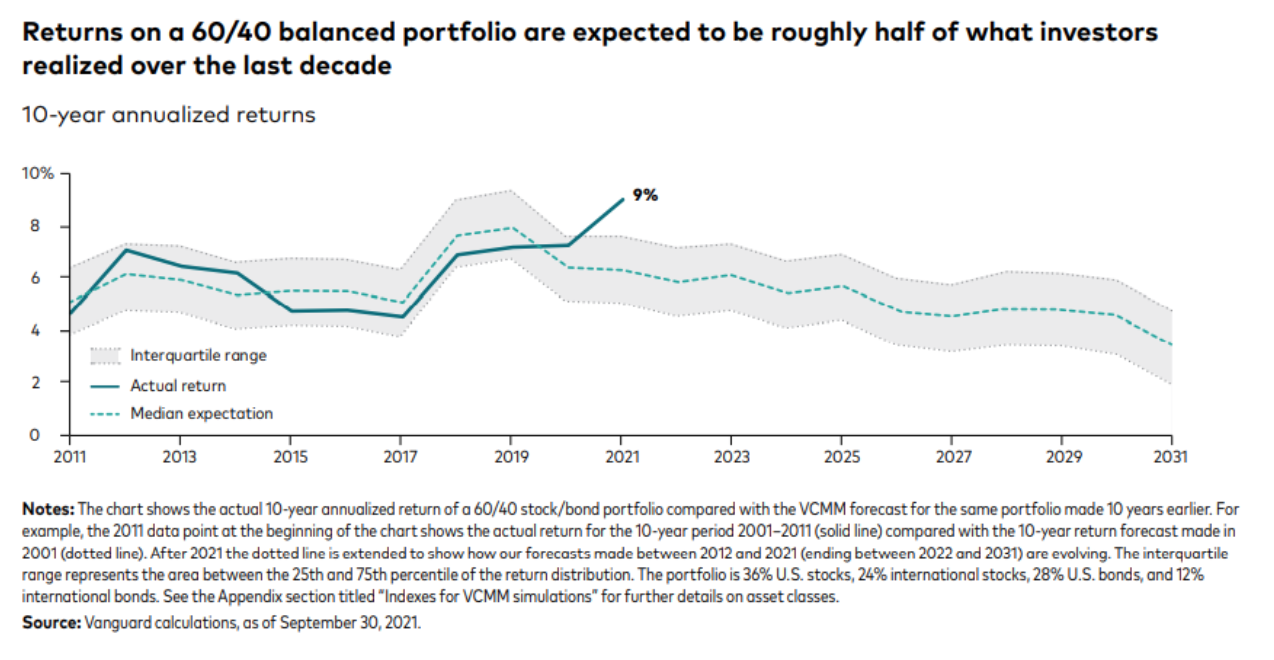

A figura seguinte considera um portefólio equilibrado e diversificado globalmente, com 60% em ações e 40% em obrigações desde 2001. O caminho desde 2001 tem sido trilhado por baixa inflação, baixas taxas de juro e baixo crescimento, o que suporta a visão da Vanguard de uma próxima década com menor retorno para os investidores.

Destacam ainda a importância de não olharmos para não extrapolar os retornos do futuro com o passado, devido, essencialmente, ao ambiente macroeconómico muito diferente que se perspetiva: mais inflação e normalização das taxas de juro.

A visa da Vanguard para a próxima década aponta para:

- Ações americanas – retornos abaixo da média

- Ações internacionais (sem EUA) – retornos dentro da média estimada

A psicologia do investidor (expansão dos múltiplos de mercado com base em expectativas elevadas e baixas taxas de juro) e resultados mais elevados explica grande parte do erro na previsão da Vanguard para a década 2011-2021 (figura acima).

A Vanguard considera que as ações não estavam tão sobrevalorizadas desde a crise tecnológica em 1999/2000, por isso, as perspetivas para a próxima década são bem mais moderadas, 3.3% por ano para os EUA e 6.2% para o índice MSCI ACWI sem EUA.

Em relação às obrigações globais, apesar das taxas de juro previsivelmente mais altas, a expectativa de retorno para os próximos 10 anos é de 2% por ano.

No setor específico do high yield, dívida de empresas com risco mais elevado, a perspetiva é de um retorno entre os 2.2% e os 3.2%.

Também se destaca as obrigações indexadas à inflação, que a Vanguard acredita serem um bom protetor a ser utilizado pelos investidores em relação à inflação.

A Vanguard aponta para um portefólio equilibrado para um ambiente económico também mais equilibrado. Considera ainda diferentes estratégias para o ambiente macroeconómico que se avizinha que, no entanto, podem gerar riscos adicionais:

- Portfolios desenhados para cenários macroeconómicos específicos incluem importantes trade-offs – se o cenário não se materializar, o portefólio torna-se o pior de todas as opções;

- Um portefólio equilibrado funciona bem para investidores que são agnósticos acerca do futuro da economia;

- No caso de portefólios com inclinações macro, este deve ser construído com base numa estrutura de otimização, numa perspetiva quase tática e pontual, ignorando as correlações entre ativos. Esta estratégia pode levar a portefólios ineficientes.

1. Ações

No caso das ações, a Amundi prefere o estilo value, e seleção entre qualidade e momentum tendo em consideração a inflação e os critérios ESG. Aliás, a Amundi acredita numa aceleração via critérios ESG

Já a Goldman Sachs considera que as altas avaliações atuais não são garantia de retornos baixos, mas um alto CAPE (cyclically adjusted P/E, por R. Schiller) é normalmente seguido por retornos abaixo da média, pelo menos durante um período de 10 anos. Nos EUA, o CAPE está acima do percentil 95, o que, só por si, deve implicar retornos mais baixos no médio prazo.

O grande risco para as ações, conforme definido pela Goldman Sachs, é que as expectativas de inflação se tornem mais consistentes e os investidores percam a confiança, forçando os bancos centrais a aumentar as taxas, o que, por sua vez, prejudica as avaliações atuais, desencadeando um sentimento mais negativo e uma correção.

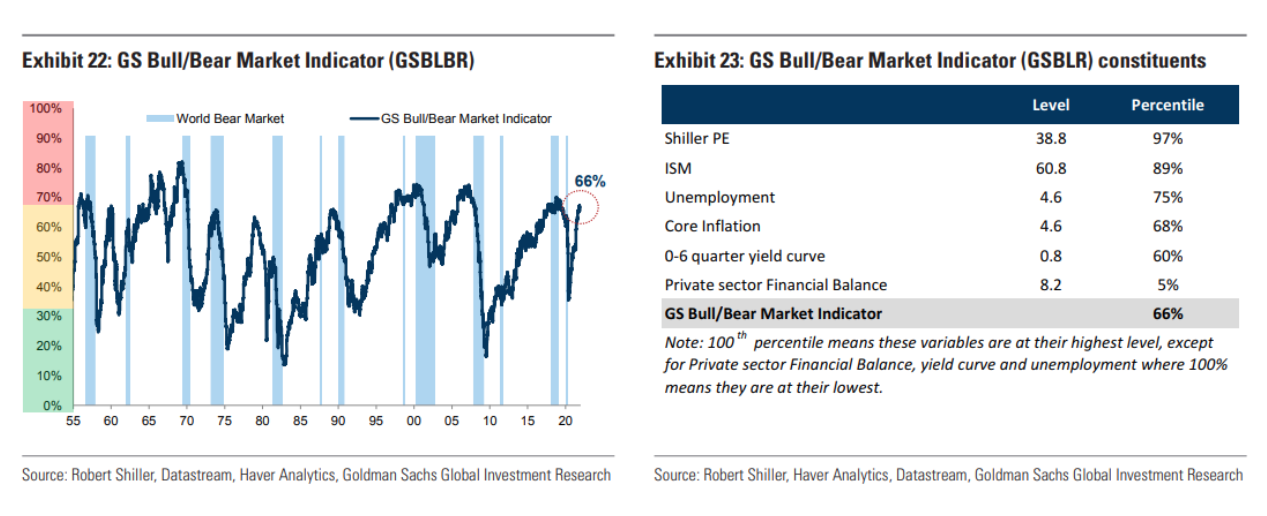

Analisando o indicador GS Bull/Bear Market, verificamos que uma leitura alta do indicador implica um bear market ou retornos baixos para os próximos 5 anos.

Por isso, a gestão mais ativa é considerada essencial na estratégia destes analistas. A Goldman Sachs considera que há menos oportunidades nas visões value/growth ou cíclicas/defensivas e mais nas estratégias diversificadas entre fatores, regiões e setores.

2. Obrigações

Nas obrigações o foco é em maturidades mais curtas, duration mais baixa e um aumento do escrutínio a crédito. A liquidez será menos abundante e a transição energética deverá continuar a suportar a procurar por dívida “verde”.

A dívida com rating mais elevado (investment grade) é pouco atrativa e com um risco de taxa de juro muito alto

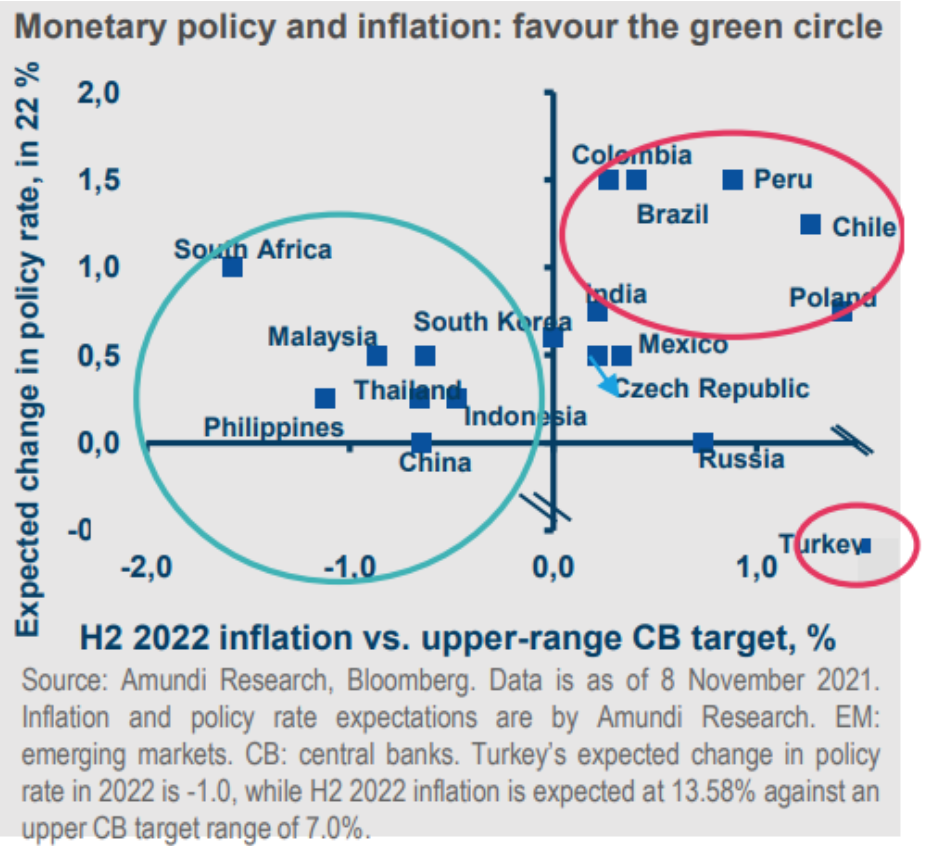

3. Mercados Emergentes

Nos mercados emergentes a visão não é positiva. Ou melhor, é mais positiva para a Ásia emergente e menos positiva para a América Latina.

4. Matérias-primas

No longo prazo, favorecer as commodities necessárias para a transição verde. Possíveis falhas no fornecimento de petróleo e gás.

O Eurasia Group considera que o impacto económico do aumento dos custos da energia será sentido este ano. O aumento destes custos prejudicará as perspetivas de crescimento económico para grande parte da Europa e Ásia durante 2022. À medida que a China continua com seu enorme programa de transformação no consumo doméstico de gás, a procura por gás vai continuar a aumentar, elevando os preços sazonalmente e criando novas faltas de oferta que mais uma vez a forçam a racionar as entregas de energia para a indústria no próximo inverno. Os EUA provavelmente também vão experimentar preços mais altos no gás natural, já que o investimento no setor não convencional é frustrado por uma combinação de sentimento bearish dos investidores e sinais de política pouco claros do governo Biden. Esses custos crescentes de energia vão alimentar a inflação global e provocar um sentimento político anti incumbente, causando instabilidade em alguns mercados emergentes e afetando eleições na França e nos EUA.

5. Crypto e metaverse

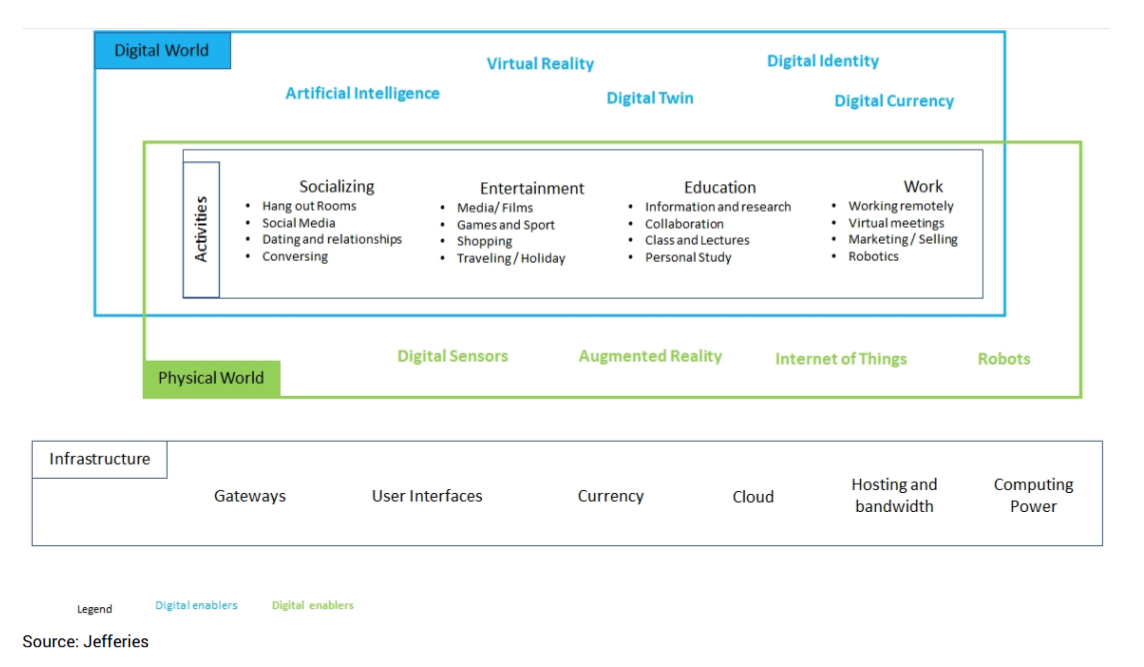

Uma palavra final para um research da Jefferies em relação ao metaverse.

O metaverse pode ser visto como uma nova plataforma para a era do digital, construída em cima da internet e combinado com outras tecnologias e interfaces que nos vai permitir entrar e, talvez, viver nela.

Trata-se da digitalização de tudo, do nascimento da nossa identidade virtual (gémeo digital) a par da física e do desenvolvimento de várias atividades económicas. Será necessário utilizar tecnologia como a blockchain e uma forma de moeda que poderá ser as cryptos.

Num momento inicial os investidores vão estar focados no desenvolvimento do hardware necessário para passar da internet para o metaverse, depois para o software e para os negócios:

- Jogos, crypto e dispositivos AR/VR

- Um sistema financeiro digital (DeFi)

- Um sistema digital de organizações autónomas descentralizadas

- Um sistema monetário – tokens/cryptos

- Identificadores digitais de ativos e reserva de valor (NFTs)

- Contratos inteligentes (smart contracts) na blockchain

- Propriedade da web (web 3.0)

A Jefferies considera que 40% do mundo está pronto para a metaverse/web 3.0, principalmente a geração Z, uma geração nativa na internet.

Há várias atividades que vão ser completamente transformadas pelo mundo digital, nomeadamente nas áreas sociais, entretenimento, educação e trabalho. A blockchain poderá, também, revolucionar setores como a banca, imobiliário, seguros, legal e as bolsas.

No próximo artigo vamos apresentar a nossa visão de mercado, numa perspetiva mais abrangente e na ótica de um investidor não profissional, português.

Isto numa altura em que o ambiente geopolítico se adensa e cria ainda mais tensão e volatilidade no mercado.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.