A inflação não é um problema, é uma oportunidade

A inflação não é o problema quando tudo sobe, não só a alimentação, a roupa ou os serviços de telecomunicações, mas também os salários, as taxas de juro ou os ativos imobiliários. Os custos energéticos são o verdadeiro problema. Os impostos vão continuar a aumentar para financiar défices e setores como a educação e a saúde.

O plano financeiro pode viver com inflação, desde que não seja a hiperinflação da República de Weimar ou da Venezuela, e desde que não mantenha o dinheiro nas contas à ordem.

Sim, a recessão vem aí, com desemprego e empobrecimento. Vai ficar à espera?

Uma introdução à inflação

No início da adolescência, vi um filme chamado Cocktail, no qual a personagem principal interpretada por Tom Cruise revelava o sonho de fazer o seu primeiro milhão. Achei interessante e fui ver quanto seria 1.000.000 usd em escudos no final dos anos 80 do século passado. Fiquei assustado. Consultando as cotações históricas verifico que teria de fazer cerca de 150 milhões de escudos. E mesmo que pensasse em escudos, tendo em consideração os salários médios na altura, seria difícil chegar ao milhão de escudos.

Hoje a situação não é muito diferente, já que dificilmente alguém chegará a ter alguma vez na vida 1 milhão de euros. E nem estou a considerar a ilusão monetária que a inflação vai provocando no valor de cada moeda ao longo dos anos.

Isto serve para referir que não é o valor que importa. O que para mim pode ser muito dinheiro, para si, caro leitor, pode ser pouco. Devemos, por isso, saber qual o valor que nos satisfaz e estipular um plano para o atingir. E sim, não se preocupe com a inflação.

Voltando às décadas de 80 e 90, vivíamos uma época de inflação e taxas de juro elevadas e um crescimento económico robusto. Sem querer comparar, porque são tempos diferentes e a história não se repete, serve, no entanto, para contextualizar e justificar que a inflação elevada já não pode ser o problema, passou a oportunidade.

Depois da chegada do euro, da crise tecnológica e da grande crise financeira, vivemos tempos que podemos designar de calmos, com a inflação controlada, juros baixos, crescimento progressivo, liquidez elevada e ativos financeiros e não financeiros e valorizar - Goldilocks.

Mas os tempos mudaram

E mudaram já antes da pandemia e bem antes da guerra. Estes dois cisnes negros precipitaram mudanças e anteciparam o caminho da desglobalização e da transição energética que depois de se prever pacífica passou para altamente problemática. Perante o fim da grande moderação, há que fazer escolhas, como revela neste artigo da FundsPeople, a BlackRock.

Os bancos centrais vão fazer tudo para destruir a procura e a economia e assim abrandar a inflação. Mas os custos energéticos vão continuar elevados e os bancos centrais pouco podem fazer para conter esse problema. Por isso cabe-lhe a si, também, pensar como reverter a situação.

Quando pensamos em inflação, acabamos por não olhar especificamente para as suas componentes. Provavelmente, para cada família, o nível de inflação é bem superior porque o peso da habitação e da energia fazem maior mossa do que aquilo que os números oficiais apontam.

Sabemos que a inflação é um imposto, uma forma de empobrecimento, uma transferência de riqueza dos aforradores para o estado e/ou devedores. Então o que fazer? Tal como a eficiência fiscal, também temos de trabalhar a eficiência e a produtividade no investimento, nas finanças pessoais e na nossa atividade empresarial. Por isso, a inflação tem um benefício adicional: vai tornar-nos mais produtivos. O nível de liquidez vai reduzir-se, a o recurso a dívida vai tornar-se mais difícil e isso só pode significar um crescimento mais saudável no futuro. Fazer mais com menos.

Já escrevi demasiadas vezes o termo inflação neste artigo, quando o meu objetivo é simplesmente esquecê-la. A sua mediatização distrai-nos da realidade: crise nas democracias, menos poder económico e político, mais conflitos e mais pobreza.

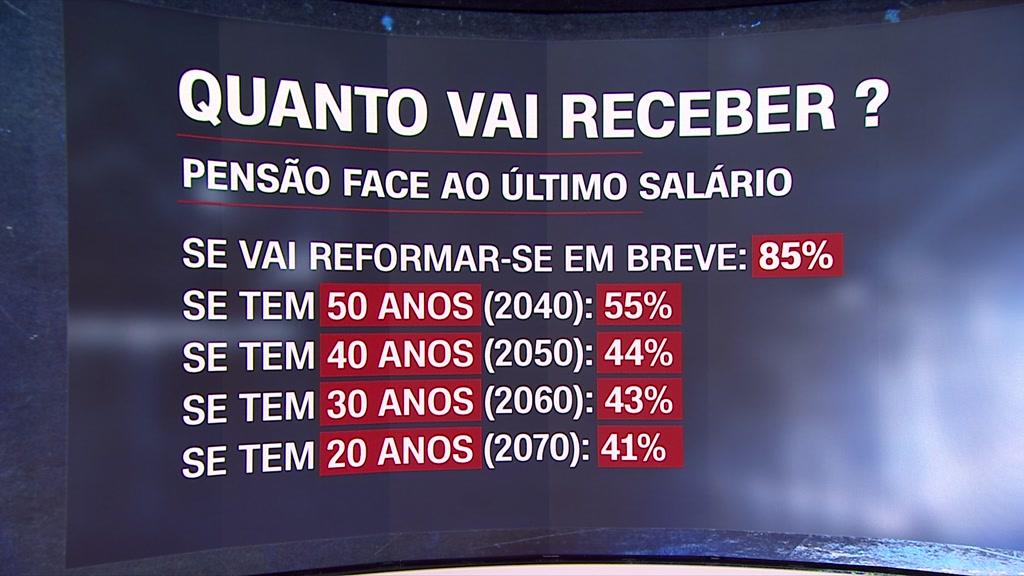

Fonte: TVI - Quanto vai receber de reforma se nada mudar? Depende da sua idade: veja os números!

Quem me acompanha nestes artigos já sabe: defina um plano com objetivos, tenha em atenção a sua tolerância ao risco, as suas preferências e restrições, e siga o plano. Invista com ativos de baixo custo, bem diversificados e faça reforços periódicos. Num objetivo de longo prazo, a volatilidade diária não é risco, é o mercado a funcionar. Aproveite as oportunidades para analisar a sua carteira e do seu património atual de ativos financeiros, imobiliário, carros, quadros, vinhos, ouro, entre outros. Sim, património tem um significado lato. Tenha uma visão global da mesma e pense onde quer estar daqui a 5, 10 ou 30 anos.

É nestas alturas que temos de parar e pensar nos nossos principais arrependimentos financeiros: será que não poupamos o suficiente para a reforma? Atribuímos demasiado peso ao consumo? Já pensou no desperdício? Tem um fundo de emergência?

O que está ao nosso alcance?

Procure soluções que o ajude a poupar mais. Adiar consumo é talvez a mais importante e a mais difícil. Aproveite e disfrute mais do tempo e das virtudes da paciência. A importância do tempo: pare de tentar, escrevi eu há dias sobre a nossa principal riqueza, o tempo.

Ao nosso alcance está a possibilidade de saber mais, procurar conhecimento sobre instrumentos de poupança, aproveitar as subidas das taxas de juro, preparar a nossa casa para o inverno, escolher as melhores alternativas de investimento.

Este é também o tempo para diminuir o desperdício. Já viu a quantidade de coisas que compra sem precisar? Sabe quanto dinheiro gastou em comissões de trading para tentar encontrar o melhor momento para comprar e vender ações ou criptomoedas? A verdade é que a maioria dos investidores tem uma rentabilidade muito inferior à do mercado porque desperdiça recursos em decisões emocionais.

E as suas finanças pessoais, já olhou para o seu mapa de despesas? E o seu endividamento, está controlado?

Reforço: ao nosso alcance, está a poupança. Lembro o que Morgan Housel refere no seu livro A Psicologia do Dinheiro: a poupança é a diferença entre o rendimento disponível e o seu ego. Por isso, invista no conceito de ter A poupança como prioridade – pay yourself first, como referi num artigo no Observador já com cerca de 1 ano.

Neste momento o discurso é demasiado pessimista! Vamos olhar em frente

Sim. Vamos fazer fast forward e preparar o que aí vem: inflação alta, mas mais controlada, custos energéticos elevados e um mundo menos global e com mais incerteza.

A pergunta que fazemos em tempos de crise é: o que esperar do futuro? No fundo, espere o melhor, mas, entretanto, prepare-se para o pior. O otimismo diz-me que o mundo estará melhor no futuro, mas o caminho é feito de altos e baixos. Vamos na direção de um período novo, mais incerto, que podemos nomear de Grande Incerteza. Viver com mais inflação e taxas mais altas, ou até com recessões profundas e tensões geopolíticas permanentes.

O dilema do crescimento e inflação vai perdurar.

Mas esta incerteza traz oportunidades...

Voltando ao início, a inflação não é o problema. O nosso maior problema no momento é a transferência de riqueza que estamos a ver para os detentores das reservas de petróleo, gás e energia e para os Estados endividados que veem as suas dívidas serem "pagas" artificialmente pela desvalorização da moeda e “seguros” pelo conforto dos bancos centrais.

Este problema incide diretamente no coração da indústria e das famílias. Num momento inicial é de esperar a redução do consumo de gás, eletricidade e combustíveis e menos dinheiro para investir em inovação, por exemplo.

Mas se acumularmos poupança e capital para o futuro, se nos prepararmos, as oportunidades vão aparecer: os preços dos ativos estão e vão cair, a inovação tecnológica para transformar a forma de produção na indústria e de climatização das casas será central no futuro, o envelhecimento da população vai trazer necessidades contínuas ao nível da saúde e bem-estar, o setor energético precisa de disrupção e o hidrogénio pode ser uma solução.

Mas lá está, precisamos de tempo e paciência.

Em conclusão

Desligue-se do ruído do dia-a-dia. Esqueça a palavra inflação e olhe para a sua situação patrimonial. Procure melhorar as condições do seu crédito habitação. Neste caso em concreto o Bankinter deu o tiro de partida: Bankinter baixa spread mínimo do crédito habitação para 0,85%. Olhe para os seus PPRs, analise-os e compare-os com a concorrência. Olhe para o seu dinheiro à ordem e procure alternativas que vão de encontro aos seus objetivos de longo prazo. Invista-o. Altere os seus hábitos de consumo e torne a sua casa mais eficiente. Proteja-se do que aí vem e prepare-se para as oportunidades.

Queremos ajuda-lo a ser melhor investidor:

- Ajudamos a desenvolver a sua Declaração de Política de Investimento;

- Desenvolvemos formação individual ou em grupo sobre investimentos e poupança;

- Analisamos de forma quantitativa o seu portefólio atual com a tecnologia e finanças computacionais do Future Analyzer;

- Solicite mais informações sobre o serviço de consultoria para investimento, assegurado através do Banco Invest.

FAQ

Em economia, Goldilocks significa uma economia no seu estado ideal, ou seja, não cresce muito evitando uma inflação excessiva e mantém um crescimento progressivo e sustentado para evitar recessões.

A inflação é a subida generalizada do nível de preços. Também podemos ver a inflação como a desvalorização sistemática do valor da moeda.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.