Longa se torna a espera

A recessão económica já é um dos (não) acontecimentos mais aguardados dos últimos anos. Uma espécie de ressaca pós incentivos pandémicos e consequente crise inflacionária, com implicações na tomada de decisão e que tem ajudado a prolongar o ambiente de boom (ainda) sem o bust. Estaremos a contrariar as teorias económicas ou simplesmente a atuar para contrariar ou reformular as expectativas?

Há cerca de 2 anos, no episódio 6 podcast Future Proof Talks – inflação, a ilusão monetária - falámos sobre inflação e escrevemos também um artigo sobre o tema, o grande debate sobre a inflação. No fundo, antevendo que seria o indicador principal no plano mediático daí para frente. E de facto foi. E combatê-la provocaria uma recessão. Continuam com essa expectativa?

Wimbledon já terminou com a vitória de um dos favoritos e o intenso esticar de corda no Tour de France provocou a “queda” de um deles. São eventos bem mais interessantes do que jogar no tabuleiro do xadrez dos indicadores macro, no qual os peões são envolvidos num pesadelo de dados e previsões onde sobressaem as taxas de juro, inflação, PIB, dívida e desemprego.

Neste xadrez macro, vejo as taxas de juro como as torres, o PIB como os cavalos, o desemprego como bispos e a dívida e a inflação como os elementos centrais: a rainha e o rei. Os jogadores são dois: os governos e a sua política fiscal de um lado e os bancos centrais e a sua política monetária do outro. O público está a assistir, mas não parece dar muita importância ao jogo o que, diga-se, parece mesmo aquilo que os jogadores esperam.

Mas como em tudo na vida, há um limite e longa se torna a espera. É claro que podemos dizer que, pontualmente, um jogador parece estar em melhor posição do que outro, mas neste enredo ambos ganham. Os governos garantem receitas recorde e alguma ilusão na gestão das finanças públicas (vulgo repressão financeira) e os bancos centrais tornam-se ainda mais centrais e preponderantes na vida das famílias e empresas olhando já para o perigoso conceito de moedas digitais. Se jogam ambos na mesma equipa não temos a certeza, mas a viciação dos resultados pode ser uma estratégia pensada para garantir controlo e uma economia mais planeada.

Falsa consciência

E todo este caminho leva-nos à consciência. Será que sabemos o que queremos? Ou preferimos que alguém nos diga aquilo que queremos?

Escreve John Authers, com alguma incredulidade, que uma espécie de falsa consciência Marxista está em ação. Authers afirma que os “políticos podem sentir-se no direito de fazer coisas que claramente não são apoiadas pela maioria da população, com base no facto de que essas pessoas não sabem o que realmente querem”. E neste contexto, o jogo de xadrez torna-se ainda mais decisivo e complexo.

Vamos ver o lado comportamental da economia. É comum termos necessidades que antes não tínhamos. Basta ver os produtos e serviços que as empresas estão constantemente a criar e a lançar no mercado. A grande maioria são necessidades novas que só os mais astutos perceberam que iriamos ter. Antes de termos um iPad quem é que precisava de um iPad?

O mercado é assim: criativo e dinâmico. O encontro entre soluções e problemas. Um meio de e não um fim em si mesmo. Mas a política não, e assim deverá continuar, ou seja, afastada da vontade de deliberar sobre a liberdade individual ou da sociedade.

Talvez por esta razão muitas são as narrativas criadas e alimentadas nos últimos meses. A problemática da narrativa foi desenvolvida num episódio do podcast, com a participação do Paulo Ferreira da Rádio Observador, onde falamos da Economia Narrativa (Shiller). Pois bem, neste primeiro semestre 2023 reparem bem na quantidade de narrativas postas em circulação:

- “Aterragem” forçada e recessão (hard landing)

- “Aterragem” suave, recessão leve (soft landing)

- Aceleração económica

- Reabertura da China e crescimento de consumo

- O que se passa com a China, recessão?

- A guerra provocou inflação

- A guerra evitou/adiou a recessão

- Boom inflacionário na Alemanha e na Europa

- Recessão na Alemanha e pico de inflação

- Crise de bancos regionais nos EUA a sinalizar o fim da hegemonia dos EUA

- Bancos centrais vão cortar na próxima reunião

- Bancos centrais vão continuar a aumentar taxas de juro

- Transição energética e o ESG já não interessam

- Crise da dívida e défices ingeríveis, a inflação tem de continuar acima da média

- A IA está aí para salvar a economia ou para destruir os empregos.

Crisis? What crisis?

É conhecida a nossa extrema dificuldade em aceitar, concluir ou admitir quando estamos errados. Se a previsão é de recessão, mais cedo ou mais tarde ela vai acontecer e podemos encontrar todo o tipo de indicadores que que nos levam a confirmar a nossa visão (viés de confirmação).

Vamos procurar informação contraditória.

A inflação parece estar a ceder e a dívida pública, fruto do casamento com a inflação, também poderá declarar-se vitoriosa.

Nos próximos meses, mesmo havendo recessão, por fim, o tópico já não vai ser quais as empresas e setores que conseguirão repassar a inflação, mas sim, quais as empresas que conseguirão manter as margens. Viramos a página da recessão?

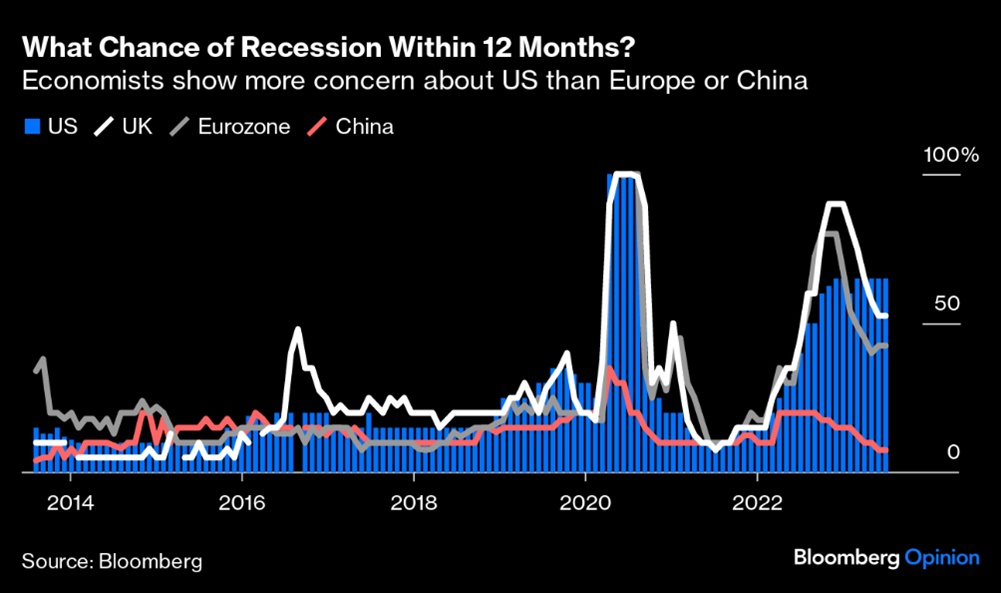

Estas são as probabilidades de recessão para os próximos 12 meses:

Resta-nos a humildade. No fundo, reconhecer que simplesmente não sabemos aquilo que não sabemos. Lá está, continuar a jogar xadrez em busca de um empate contínuo ou de um equilíbrio, que até pode ser de Nash. Estamos há bem mais de um ano à espera da recessão. Será uma expectativa sem sentido? Um sofrimento desnecessário que só vai aumentando à medida que o tempo passa? Sente-se a ansiedade?

Ao longo deste texto fiz muitas perguntas, quase todas retóricas, mas com uma resposta comum possível: sim, sente-se a ansiedade. Vivemos na era da ansiedade. Visível nas crises da habitação, alimentação ou energia, polvilhadas com um ambiente tenebroso de guerra e intensos conflitos sociais e ideológicos.

Lá está, temos de olhar para o futuro sabendo que quem não conhece o passado está condenado a repeti-lo.

The hexx

No crepúsculo aterrorizado do pavimento onde cambaleamos perdidos não podemos voltar para trás, ao contrário dos bispos, torres, cavalos, rei e rainha e das suas múltiplas vidas. Resta-nos olhar em frente e viver a vida com recurso a inteligência emocional.

O mercado esse, estará sempre ao lado dos investidores, principalmente daqueles que se dispõem a controlar aquilo que é controlável, como o tempo (ou a paciência), a capacidade de poupança e o otimismo que no futuro estaremos melhor. O mundo continuará a evoluir, de sobressalto em sobressalto, numa espécie de seleção natural, onde os perdedores optam pela roleta russa em busca do azar e os ganhadores definem o seu caminho em busca do futuro.

Nota: este texto foi escrito com a preciosa ajuda de canções!

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.