É o teu primeiro bear market? Continua a investir!

O Bear Market é uma oportunidade para todas as gerações. Sim, é verdade, não estou a brincar.

Seja um novo investidor da geração Z ou um investidor da geração baby boomer, X ou millennials. Os bear markets são boas oportunidades para começar a investir, para continuar a investir e para manter o investimento desde que a tomada de decisão seja feita com base na situação específica de cada investidor e expectativas de longo prazo para os mercados financeiros e não naquilo que é o sentimento ou o vaivém emocional do dia-a-dia do mercado.

A maior parte dos melhores dias de mercado acontecem durante bear markets. E não vale a pena tentar adivinhar quando vão acontecer esses dias porque essa decisão só nos vais fazer perder ainda mais dinheiro. Normalmente, desistimos de um investimento quando já não aguentamos mais as perdas. A dor da perda é insuportável. E é nesse momento que começa um rally e surgem os melhores dias de mercado. É tramado, mas não é uma surpresa.

O efeito surpresa

Os mercados são uma caixinha de surpresas, mas isso é o que deveríamos estar à espera, pois o futuro é desconhecido e eventos imprevistos estão sempre a acontecer.

Haverá algo em comum entre a II guerra mundial, a crise financeira 2007-2009 e a pandemia da covid-19?

Foram eventos que marcaram a nossa sociedade e o futuro da humanidade e tiveram um grande impacto nos mercados financeiros e, por conseguinte, nas carteiras de todos os investidores. Mas há ainda outro fator em comum: foram eventos surpreendentes que, basicamente, ninguém conseguiu prever. É aquilo a que Nassim Taleb chama de Cisne Negro. Então, o melhor é não perder tempo a tentar prever a próxima crise e, em vez disso, investir.

Nos últimos 22 anos tivemos a crise tecnológica das “dot-com” no virar do século, depois a grande crise financeira entre 2007-2009 a que se seguiu a crise da dívida soberana europeia, o choque provocado pela pandemia e agora a policrise com diversos fatores macroeconómicos e geopolíticos em conflito.

Mesmo assim, na perspetiva do investidor, foi muito melhor ter comprado ações do que qualquer outro ativo financeiro alternativo, como obrigações, por exemplo. De facto, no longo prazo, as ações tendem a ter uma performance melhor do que as alternativas.

Mas se é perigoso estar fora do mercado acionista é igualmente perigoso e extremamente difícil tentar adivinhar os pontos em que as ações vão fazer pior do que as alternativas, ou seja, o market timing.

Estes factos não devem desencorajar os investidores de investir em ações, pelo contrário. Contudo, devem fazer pensar os investidores que pensam comprar ações em momentos como o atual, numa atitude oportunista e especulativa (curto prazo), na esperança que o bear market já tenha terminado e tentando adivinhar o que o mercado (os outros investidores) estão a pensar ou a fazer. Aquilo a que os traders chamam de bear market rally, uma falsa partida na recuperação e que é muito natural em alturas de crise, pode transformar-se numa enorme perda.

Fonte: FRED, St. Louis FED

É razoável assumirmos que no longo prazo o mercado vai continuar a remunerar bem o rigor e a disciplina no processo de investimento. Essa disciplina pode ser vista em conceitos como investir e manter (buy and hold), seguir o rumo ou até o dólar cost averaging, uma estratégia que permite ir reforçando a carteira de investimento periodicamente com base numa poupança sistemática. Esta estratégia não vai maximizar os retornos, mas vai evitar cometermos erros sucessivos com base em transações emotivas e precipitadas.

Não saber para que lado vai o mercado hoje não pode ser um fator de decisão de investimento quando o foco é um plano de longo prazo. Mas a simples decisão de termos um plano de investimento requer um elevado controlo emocional e cognitivo. Os fatores psicológicos e comportamentais como a calma, o autocontrolo e a confiança podem revelar-se os fatores críticos de sucesso num plano de investimento de longo prazo, especialmente num contexto de crise e no meio de um bear market.

Por outro lado, convém lembrar que os mercados acionistas não são a economia. Num bear market é comum vermos a economia ainda a acelerar e de aparente boa saúde. Este desequilíbrio temporal também influencia a tomada de decisão. Os mercados são um indicador avançado da economia no futuro.

O investidor médio é um mau investidor

Como referi acima, os bear markets são ótimas oportunidades, mas também são momentos que provocam grandes perdas ao investidor médio, nomeadamente quando se entra na loucura de tentar adivinhar a psicologia do mercado e não o valor do mercado. A especulação e o market timing são especialmente marcantes em bear markets e provocam grandes perdas aos investidores que tentam perseguir o retorno e caem no engodo entrando na espiral negativa da estratégia de comprar caro e vender barato.

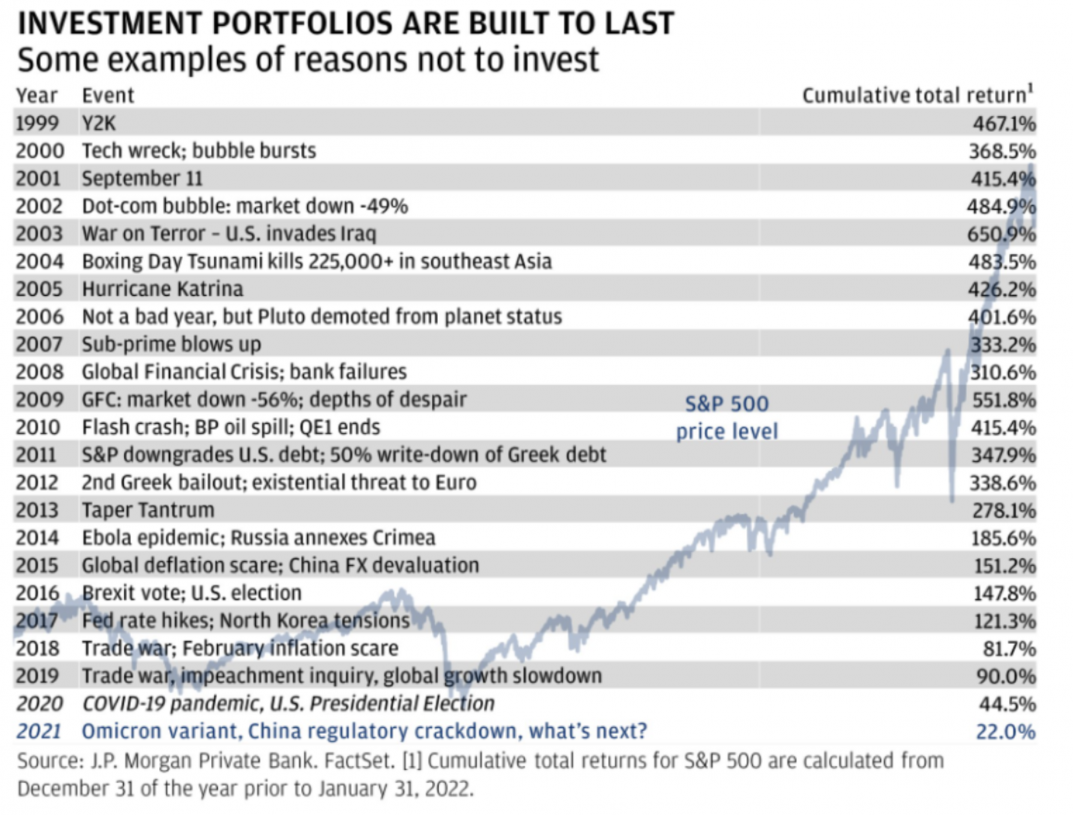

O gráfico seguinte é um retrato da evolução do índice S&P500 depois da ocorrência de eventos inesperados, nos último 22 anos. A análise começa a 31 de dezembro de 1999, ou à espera do Y2K (ano 2000), até 31 de janeiro de 2022, antes da Rússia invadir a Ucrânia.

Para vermos a dimensão desses erros repare-se na performance dos fundos de investimento. Num artigo de dezembro de 2020, A Short History of Chasing The Best Performing Funds, Ben Carlson exemplificou a tendência que os investidores têm de perseguir os retornos e não os seus objetivos. Um dos exemplos é o Fidelity Magellan Fund, gerido pelo lendário Peter Lynch. Lynch geriu o fundo entre o final da década de 1970 e 1991, tendo atingido um retorno anual de aproximadamente 30%.

Contudo, e como refere Carlson, a maioria dos investidores recebeu um retorno bem abaixo dos ganhos gerados pelo fundo. “Diz-se que o investidor médio do fundo ganhou apenas 7% ao ano, muito menos do que os retornos do próprio fundo ou do mercado em geral, porque os investidores apressaram-se a subscrever o fundo quando o desempenho foi bom e resgataram o fundo sempre que ele teve um desempenho inferior.”

É este o perfil do investidor médio – ganhos consistentemente abaixo do mercado. O investidor médio pode ser definido como uma pessoa que tenta fazer market timing com base na influência emocional. Ao permitir que as suas emoções interfiram na tomada de decisões, a venda e a compra de investimentos tende a seguir o que a maioria está a fazer (efeito manada).

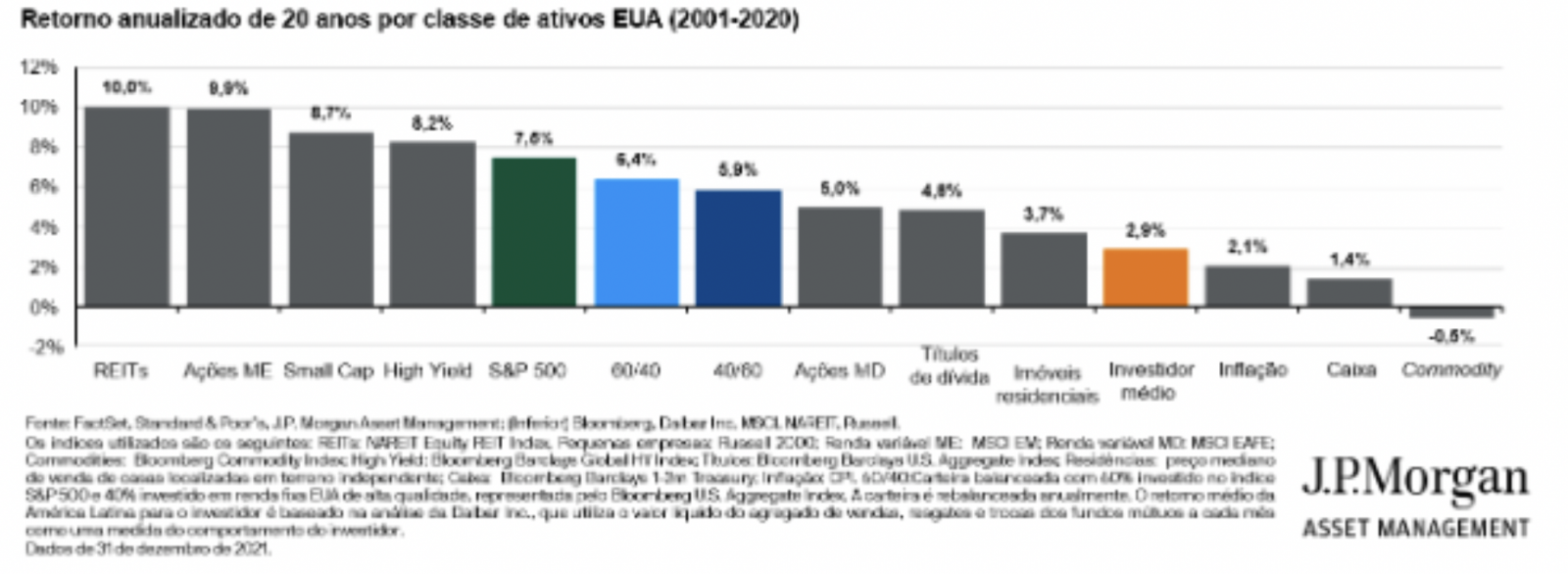

Como se pode ver na análise do JP Morgan com base no trabalho quantitativo da Dalbar, o investidor médio obteve uma rentabilidade muito abaixo, por exemplo, da carteira 60/40. A diferença de 3,5 pontos percentuais é o custo anual e doloroso do investimento emocional.

Do FOMO ao FUD

Os mercados são pródigos em siglas e rótulos. Muitas vezes acompanham períodos longos de investimento e relacionam o estado de espírito dos investidores em determinadas condições. Por isso, neste bear market tem surgido o FUD em oposição ao FOMO ou TINA que grassou nos últimos anos.

FUD significa a propagação do “Fear, Uncertainty, and Doubt” (medo, incerteza e dúvida) através da comunicação social e redes sociais.

FOMO significa “Fear of Missing Out” ou o medo de perder uma oportunidade de investimento. A sensação de que estão todos a aproveitar a oportunidade menos eu.

TINA significa “There Is No Alternative” ou não há alternativa. Vivíamos uma fase de taxas de juro reais muito baixas ou mesmo negativas pelo que as ações seriam as únicas alternativas para o futuro, provocando, de certa forma, o FOMO.

Conclusão: o medo atrapalha a decisão de investimento. Todas as crises são diferentes e há sempre algo que nunca tinha acontecido.

A atual tem crise tem várias explicações. Não vou dissecá-las, mas apenas contextualizar numa análise puramente de avaliação de investimento.

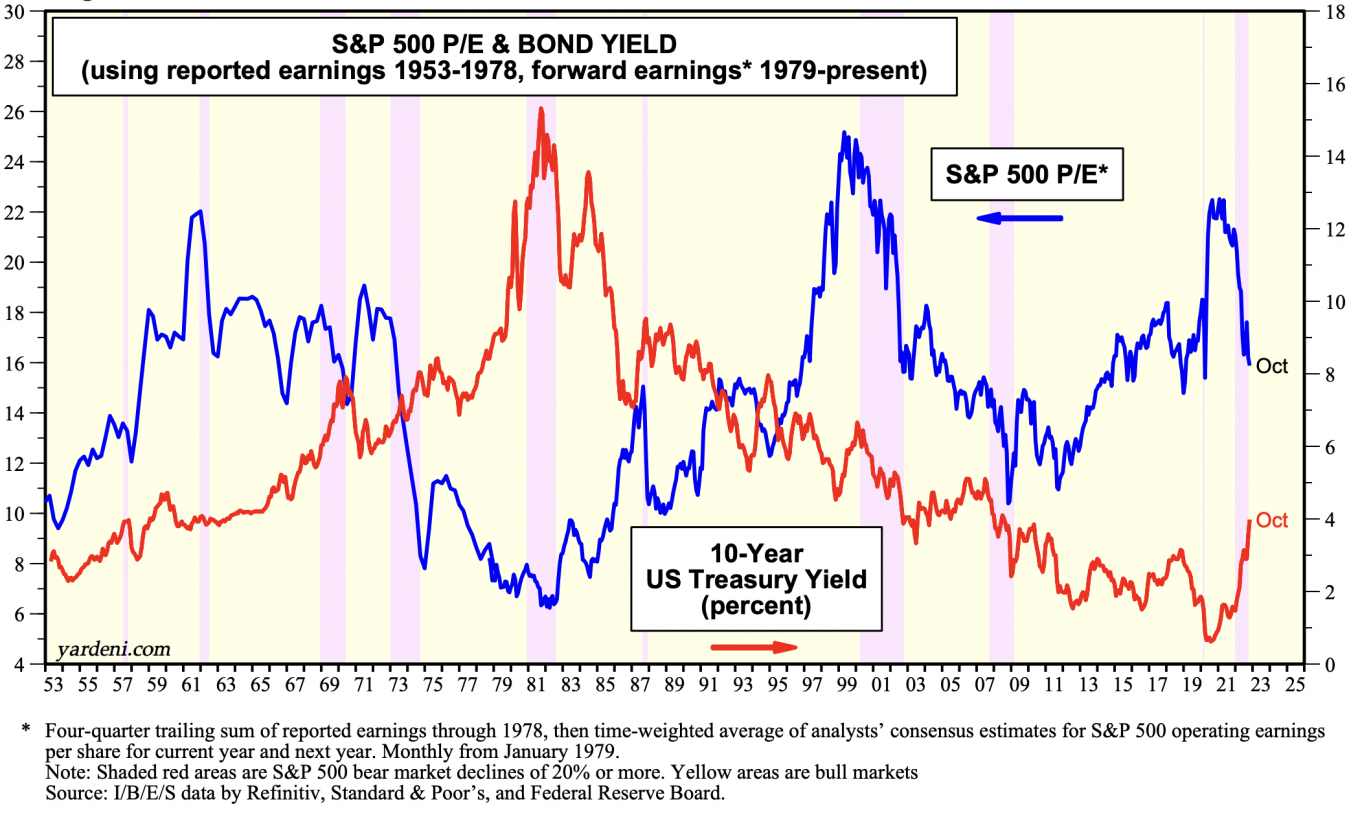

O choque provocado pela subida das taxas de juro, aumentou o custo do capital para as empresas e fez subir a atratividade das obrigações soberanas quando comparadas com as ações. Os investidores deixaram de querer pagar o mesmo preço para os mesmos resultados, fazendo encolher o rácio preço/resultados (price to earnings ratio – P/E). A relação entre as taxas de juro a 10 anos das obrigações americanas e o rácio P/E, com base nos resultados esperados para o próximo ano, revela a relação inversa entre estes dois indicadores:

Fonte: Yardeni Research, Inc., 23 de novembro, 2022.

Um dos maiores choques de taxas de juro na era moderna, pode significar uma alteração profunda no retorno esperado das várias classes de ativo, mas não pode mudar a atitude do investidor. A carteira deve estar adaptada ao perfil do investidor, aos objetivos de investimento, ao horizonte temporal, à liquidez e demais preferências e restrições associadas a cada investidor. Estas são as variáveis que conseguimos controlar. Estes choques e estas surpresas de novos eventos que estão sempre a acontecer, são incontroláveis.

Se pudermos ver na história ensinamentos para investir melhor, é que é perigoso estar fora dos mercados. É razoável assumir que no longo prazo, os mercados vão corresponder às expectativas e entregar a rentabilidade necessária para atingirmos os nossos objetivos de investimento. Mesmo num cenário de bear market.

Por isso, não te preocupes. Continua a investir.

Como bem definiu um amigo numa conversa recente, o mantra é este:

“Ser dono do nosso destino, viver dentro das nossas possibilidades e investir o nosso dinheiro de forma reprodutiva”.

Queremos ajuda-lo a ser melhor investidor:

- Ajudamos a desenvolver a sua Declaração de Política de Investimento;

- Desenvolvemos formação individual ou em grupo sobre investimentos e poupança;

- Analisamos de forma quantitativa o seu portefólio atual com a tecnologia e finanças computacionais do Future Analyzer;

- Solicite mais informações sobre o serviço de consultoria para investimento, assegurado através do Banco Invest.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.