Diversificação: da carteira tradicional para a carteira modificada

Depois de analisarmos os principais erros e vieses que evidenciamos enquanto investidores, vamos tentar responder a duas questões:

- Que mecanismos existem para ultrapassar esses erros ou vieses ou, pelo menos, atenuar os seus efeitos?

- Como devemos construir a carteira de investimento tendo em consideração esses erros e vieses identificados?

Mecanismos para debelar ou atenuar os erros e vieses mais comuns

A resposta à primeira questão parece simples, mas não é fácil de a executar. Devemos estar conscientes que esses erros e vieses existem e depois reconhecer e identificar os mais comuns no nosso processo de investimento.

Este caminho implica ler e estudar para melhorar de forma contínua a nossa literacia financeira. A educação desempenha um papel essencial na tomada de decisões de investimento.

Implica também consultar diferentes fontes de informação e fazer o trabalho de casa. E podemos e devemos ter ajuda no processo de tomada de decisão. Nomeadamente na alocação estratégica de ativos, na implementação custo-benefício, no rebalanceamento e localização dos ativos e no coaching comportamental, tal como explicamos neste artigo sobre o papel do advisor.

No entanto, a última decisão deve ser nossa. Vejamos a relação médico-doente. A atividade médica evoluiu muito nesse sentido. Se há um século o médico tinha total poder discricionário sobre que decisões tomar para melhorar a saúde do seu paciente, hoje já não é assim. O doente deve ter acesso a todas as opções disponíveis e depois tomar a melhor decisão. Em última análise, é ao doente que cabe a decisão.

A maior parte dos erros e vieses podem ser moderados ou atenuados, alguns podem ser eliminados. No caso dos erros cognitivos, é mais fácil moderar ou eliminar através, por exemplo, da educação. No caso dos preconceitos e vieses emocionais a solução passa, muitas vezes, por nos adaptarmos ao diagnóstico.

A construção da carteira ótima

Quanto à resposta à segunda pergunta, há um conjunto de situações que devemos ter em consideração quando construímos a nossa carteira de investimento: a tolerância ao risco, os objetivos que pretendemos atingir, as nossas preferências e restrições, o nosso perfil psicológico e situacional e as expectativas para futuro.

O passo a seguir é construir a carteira que vá ao encontro de todas estas características e informações recolhidas.

As finanças tradicionais consideram que o investidor é racional e avesso ao risco. Analisa o património de forma integrada e considera-se que o mercado incorpora toda a informação disponível e relevante e por isso é um mercado eficiente. Num portefólio construído com base nestes pressupostos, apenas o retorno esperado e a variância dos retornos interessam. A covariância entre ativos serve para determinar a variância do portefólio e construir uma carteira diversificada e otimizada em termos de risco-retorno.

Pelo contrário, as finanças comportamentais baseiam-se na psicologia, tentam entender e explicar o investidor real e os comportamentos do mercado, em vez de se basear no investidor ideal. O investidor é visto como não racional, avesso à perda e como analisando o património de forma segregada. A carteira é construída camada a camada, onde cada camada ou nível está associada a uma meta e é composta por títulos ou instrumentos que correspondem a essa meta ou objetivo. Neste caso a covariância não é tida em consideração. Os investidores veem cada camada como tendo um nível de risco separado e ignoram as correlações de ativos nas diferentes camadas.

Fatores comportamentais

Posto isto, julgo que é unanime aceitar que os fatores comportamentais afetam a construção do portefólio. Os portefólios obtidos pela teoria tradicional são bem diferentes dos portefólios reais. Quais são esses fatores e como se manifestam?

- Um dos fatores é a Inércia, e é consistente com o viés Status Quo: os investidores tendem a não alterar a alocação de ativos ao longo do tempo, apesar de a tolerância ao risco e as circunstâncias pessoais se alterarem. Para combater este fator existem portefólios que, de forma automática, alteram a alocação a ativos mais arriscados para ativos mais conservadores à medida que o investidor se aproxima da data de reforma.

- A diversificação naive (1/n) também é comum nos portefólios: dividir o nosso património por vários ativos pode não significar uma boa diversificação. Se os ativos estiverem correlacionados, por exemplo, mais ativos não significa melhor diversificação.

- A tendência para investir no título ou instrumento mais familiar é outro fator a ter em implicação na construção do portefólio: a familiaridade está relacionada com o excesso de confiança e a subestimação do risco. Tendemos a extrapolar de forma ingénua apenas os bons retornos (erro de representatividade).

Estes fatores, levam inevitavelmente a transações excessivas, provocando, entre outros, gastos em comissões e impostos desnecessários, além do desgaste emocional.

- Relacionado com este fator está também o hábito de investirmos na empresa onde trabalharmos porque, supostamente, conseguimos controlar melhor ou temos mais conhecimento. Há uma espécie de efeito de lealdade subjacente.

- Também os incentivos fiscais ou financeiros podem significar más alocações. Podemos ser tentados a investir numa ação porque existe um desconto ao preço de mercado ou um benefício fiscal após determos o título por algum tempo.

A diversificação significa também decidir entre diferentes dimensões. Os portefólios podem ser diversificados por diferentes geografias/regiões ou por classes de ativos. O preconceito relacionado com o país ou região de residência refere-se a essas dimensões. Estudos demonstram (French e Poterba 1991; Kang e Stulz 1997) que os portefólios estão muito concentrados no país ou região de residência (home bias). A explicação deste comportamento está em vieses como confirmação, ilusão do controlo, efeito de posse ou dotação e status quo.

O portefólio modificado pelos fatores comportamentais

Tendo em consideração todos os elementos atrás referidos, desde o perfil individual, passando pelos objetivos e preferências, pelas expectativas, fatores comportamentais, o nível de riqueza e o estilo de vida, podemos formular uma estrutura para encontrarmos o nosso portefólio. Uma espécie de guia para o portefólio modificado, que parte dos portefólios tradicional e comportamental, e resulta no portefólio otimizado e personalizado a um investidor.

Responder às questões seguintes tem impacto nas decisões de investimento e ajuda a desenvolver um portefólio ajustado aos fatores comportamentais:

- Quais os vieses e erros que mais evidenciamos?

- Que tipo predomina (emocional ou cognitivo)?

- Estes vieses influenciam a construção do portefólio e a tomada de decisão?

Existem várias abordagens para incorporar os fatores comportamentais. Uma é o investimento com base em metas (goals-based investing), que é consistente com a nossa natural aversão à perda (de acordo com a Prospect Theory, de Kahneman & Tversky), e envolve determinar os vários objetivos e metas do investidor, bem como a tolerância ao risco associada a cada meta. A carteira é construída com base em cada meta, ou seja, por camadas e não de forma integrada.

A forma como definimos metas:

- Temos múltiplos objetivos,

- Definimos múltiplos horizontes temporais de investimento de acordo com cada meta,

- A medida de risco mais importante é a probabilidade de falhar a meta definida e definido debaixo para cima (bottom-up),

- A componente fiscal é importante pois está sempre presente.

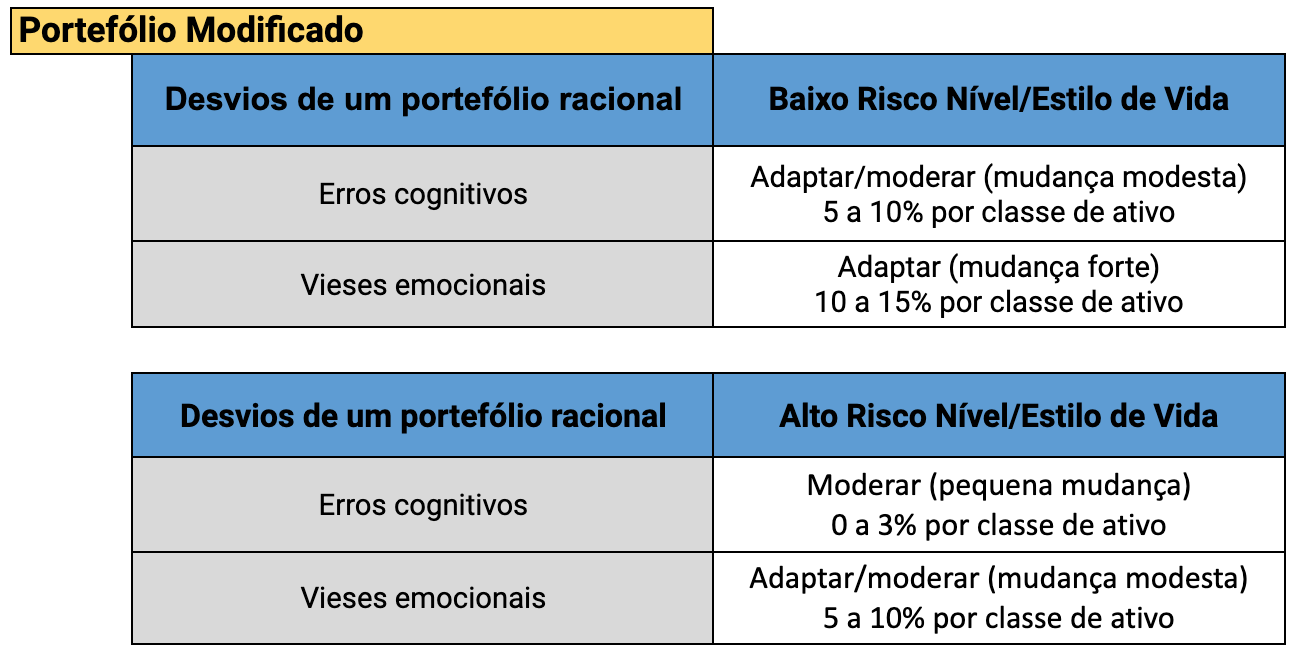

Outra abordagem possível é a construção de portefólio baseada em fatores comportamentais, nomeadamente distinguindo os emocionais dos cognitivos, e o nível de riqueza do investidor. O foco está em adaptar a carteira aos vieses detetados ou moderar o impacto destes na carteira.

O quadro acima é apenas uma sugestão. Terá de ser adaptado a cada situação específica. Mas espelha o racional e as orientações genéricas para construirmos um portefólio modificado pelos fatores, erros e vieses comportamentais, e mais personalizado aos nossos objetivos e preferências. Pressupõe que a decisão de investimento estará relacionada com o nível de vida atual e futuro, com o nível de riqueza e com os principais erros e vieses comportamentais.

Dificilmente teremos um portefólio racional. Não somos máquinas e temos comportamentos inatos. Mas podemos e devemos construir um portefólio mais adaptado ao perfil comportamental ou moderar os nossos erros e vieses para um plano de investimento que seja nosso e não fruto de dicas ou sugestões genéricas.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.