A taxa de retorno ponderada: TWRR vs. MWRR

Neste artigo vamos ver os conceitos de TWRR e MWRR, ou seja, taxa de retorno ponderada pelo tempo (TWRR) e taxa de retorno ponderada pelo dinheiro (MWRR). Estamos perante duas medidas de retorno que têm em consideração o efeito de capitalização. Contudo, há uma grande diferença entre elas.

Os cálculos com base no retorno aritmético e no retorno geométrico, que analisamos no artigo retorno aritmético e retorno geométrico, não consideram as entradas e saídas de dinheiro no portefólio. E este facto, dependendo da forma como é considerado, pode resultar em valores muito diferentes.

Para percebermos melhor o problema que está aqui em causa imaginemos o seguinte exemplo: um investidor investe 10.000 € ao longo de 3 anos. No primeiro ano investe 8.000 € e nos anos seguintes 1.000 € em cada ano. Se o retorno no primeiro ano for -50% o impacto no portefólio será enorme. Agora imagine que no primeiro ano tinha investido apenas 1.000 €, o efeito deste retorno negativo seria significativamente menor.

Pode ser difícil determinar quanto dinheiro foi ganho numa carteira de investimento porque os depósitos e levantamentos influenciam o valor do retorno da carteira. Por isso, estas métricas devem ser usadas para obtermos uma melhor avaliação do portefólio.

Primeiro, as definições

- Retorno ponderado pelo tempo (TWRR): é a taxa de crescimento composta de um investimento durante um determinado período de tempo e que não tem em consideração o impacto dos fluxos monetários que entram e saem da carteira. Ou seja, é uma medida de desempenho de um investimento que não é sensível ao momento e montante dos levantamentos e reforços do portefólio.

- Retorno ponderado pelo dinheiro (MWRR): é a taxa de crescimento de um investimento tomando em consideração todos os fluxos monetários de entrada e saída.

Retorno ponderado pelo tempo (TWRR)

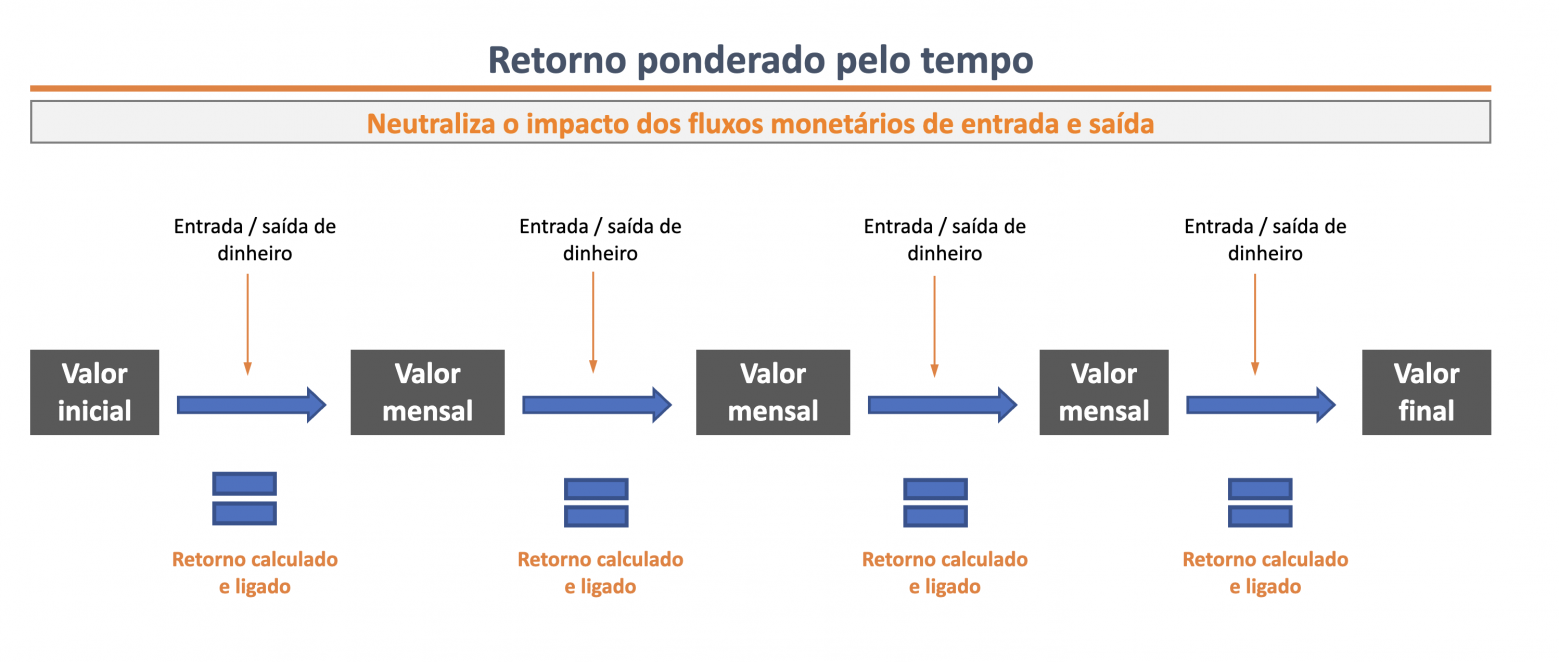

A taxa de retorno ponderada pelo tempo procura neutralizar o impacto das entradas e saídas de dinheiro num portefólio. Calcula-se utilizando a fórmula do retorno periódico de investimento, que vimos neste artigo, repartindo o período de investimento em vários subperíodos que têm em consideração o valor do portefólio no momento imediatamente anterior ao reforço ou levantamento. Depois, os retornos dos diferentes subperíodos são ligados para calcularmos o retorno da média geométrica do período total. Aqui, pode ver a definição completa disponibilizada pela Investopedia.

Trata-se da medida de desempenho preferida dos gestores de ativos e de diversos instrumentos financeiros disponíveis para investir como os fundos de investimento. O gestor, geralmente, não tem controlo sobre o momento e montante dos cash-flows que entram e saem do portefólio.

Para tentar simplificar e exemplificar este conceito, siga-nos no seguinte esquema, inspirado na Sharesight:

Com a entrada ou saída de dinheiro no portefólio, o período é divido em períodos mais pequenos para se calcular a performance desse subperíodo que depois são combinados para calcular a performance total.

Assim, antes da entrada ou saída de dinheiro, calcula-se o valor do portefólio e o respetivo retorno. E assim sucessivamente nos vários subperíodos seguintes.

Retorno ponderado pelo dinheiro (MWRR)

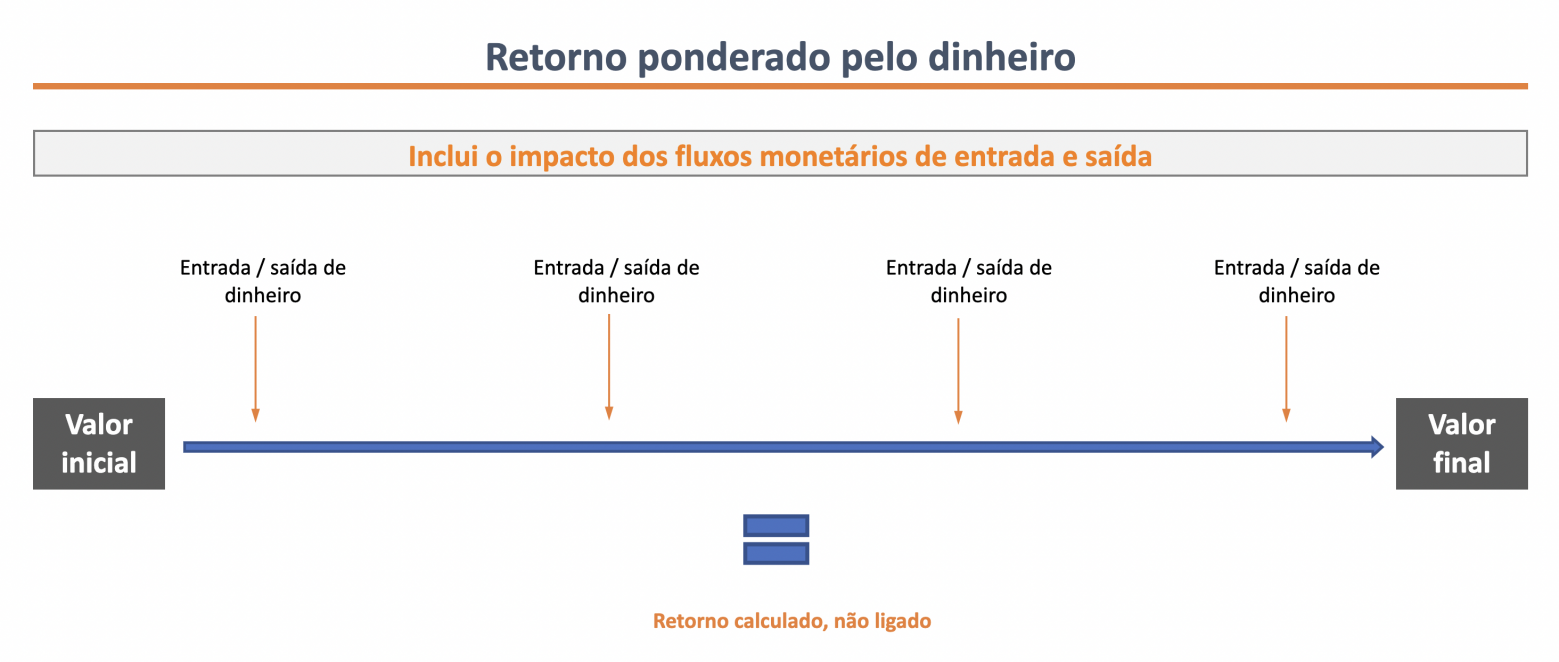

O retorno ponderado pelo dinheiro representa o dinheiro investido e informa o investidor do retorno efetivamente ganho no seu investimento. O cálculo do retorno ponderado pelo dinheiro é semelhante à taxa interna de rentabilidade e à yield to maturity. Tal como no cálculo da taxa interna de rentabilidade, os valores investidos são tratados como saídas na perspetiva do investidor e os valores devolvidos ou retirados pelo investidor, ou o dinheiro que permanece ao final de um ciclo de investimento, é uma entrada para o investidor. Aqui pode ver a definição de MWRR na investopedia.

Saídas de dinheiro:

- O custo de entrada num investimento

- Reinvestimento dos juros e dividendos

- Levantamentos

Entradas de dinheiro:

- Os valores resultados da venda de um investimento

- Juros e dividendos recebidos

- Contribuições/reforços do portefólio

Assim, ao contrário do retorno ponderado pelo tempo, que remove o impacto dos fluxos monetários no portefólio, esta medida calcula a performance de um investimento tomando em consideração o montante e o momento das entradas e saídas de dinheiro numa carteira de investimento.

Uma das desvantagens deste método é o facto de atribuir maior peso aos períodos em que o portefólio é mais elevado. Se um investidor reforçar a carteira antes de um período de elevada performance, este reforço torna-se positivo para a carteira. Contudo, se levantar dinheiro antes de um período de melhor performance, o impacto na performance será negativo.

Por outro lado, ao nível do investidor, esta é a medida mais apropriada, pois normalmente o investidor consegue controlar os momentos e montantes dos fluxos monetários.

Exemplo da aplicação dos dois métodos – TWR e MWR lado a lado

O exemplo apresenta os seguintes factos:

- A 1 de janeiro de 2022 a carteira tinha o valor de 100.000 €

- A 30 de abril de 2022 a carteira tinha valorizado para 150.000 €

- A 1 de maio de 2022 a carteira foi reforçada em 200.000 €

- A 31 de dezembro de 2022 a carteira valia 250.000 €.

Neste cenário, sabemos que o investidor estava com uma perda de 50.000 €. E em relação às medidas de retorno TWR e MWR?

TWR (CAGR): 7,1% por ano

MWR: -21,0% por ano

Como se pode verificar, os resultados são bastante diferentes e a razão deve-se ao peso do dinheiro investido a 1 de maio, num momento que antecedeu um período de performance negativa.

Também importante realçar que a TWR dá um valor positivo, apesar de o investidor ter chegado ao final do período com uma desvalorização efetiva na carteira. Isto deve-se ao facto de esta métrica neutralizar os efeitos das entradas e saídas de dinheiro. Esta abordagem beneficiou o retorno periódico do investimento antes do reforço.

Como podemos verificar existem razões, benefícios e desvantagens na utilização de cada uma das métricas. O investidor individual, com controlo sobre as entradas e saídas de dinheiro do seu portefólio, deve utilizar a MWR como medida de performance. Contudo, sendo a TWR a métrica mais utilizadas pelos gestores de ativos e sociedades gestoras, é também importante e válida para efeitos de comparação entre os diversos intervenientes e instrumentos financeiros em análise.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.