A ideia de que precisamos de ser investidores activos

Antes de mais devo esclarecer o que considero um investidor activo e explicar que este não é mais um artigo sobre gestão passiva vs gestão activa.

O que quero dizer com sermos activos diz respeito à nossa carteira, vendendo e comprando continuadamente, aquilo que em finanças se designa de turnover. Podem-no ser igualmente com ETFs de gestão passiva.

Ao longo dos anos, e falando com vários investidores, é raro aquele que admite não saber o futuro. Toda a gente tem uma opinião sobre se o mercado vai subir ou descer. Quando confrontados com a impossibilidade de se saber o futuro ocasionalmente juntam uma história do passado em que “acertaram" no movimento dos mercados.

Esta “capacidade” de prever o futuro advém de muitos enviesamentos que são estudados em finanças comportamentais. Desde a sobrevalorização das nossas capacidades intelectuais ao viés retrospectivo (hindsight bias). Quando olhamos para o passado concluimos que era óbvio o que ia acontecer, mas na altura nunca o parece.

À medida que escrevo estas palavras eu próprio me questiono sobre se a minha opinião está correta ou é apenas um enviesamento meu de tentar racionalizar tudo, de forma a perceber melhor mas no fundo estas decisões são apenas baseadas no medo (How Evolution design your fear).

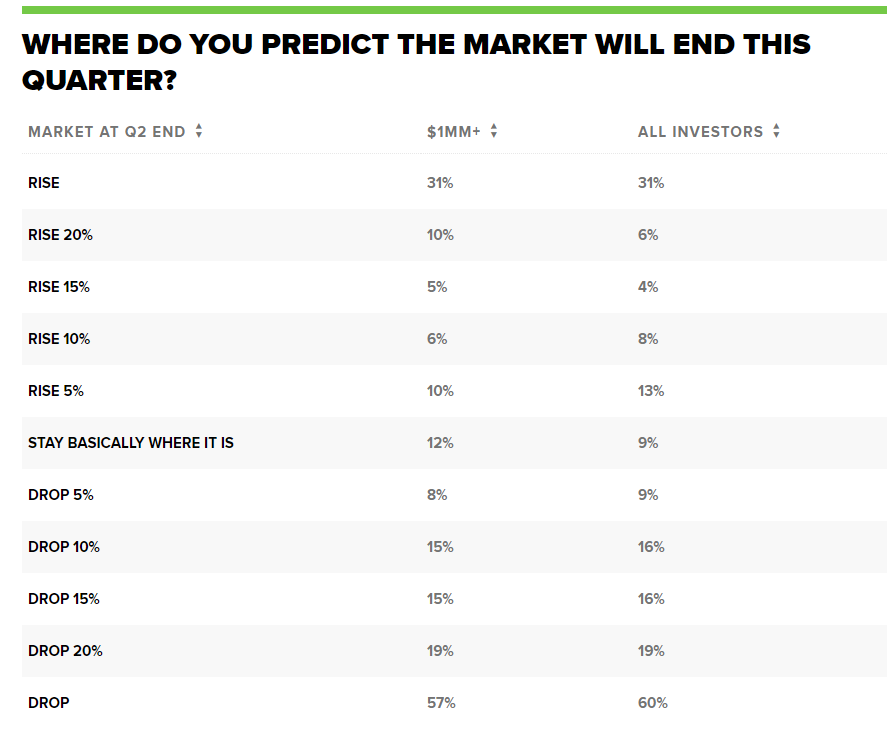

Em meados de Abril a E-trade fez um questionário aos seus clientes. Este foi o resultado:

Fonte: A conflict over the No. 1 rule of investing among wealthy Americans during this crisis

Desde então o S&P 500 subiu mais de 15%. Apenas 31% das pessoas afirmou que o S&P iria subir e apenas 15% das pessoas acertaram que o S&P iria subir pelo menos 15%. Por outro lado, 60% achou que o mercado ia cair, praticamente o dobro dos bullls.

A par desta questão perguntaram também a opinião de quais os sectores que teriam melhor comportamento no segundo trimestre de 2020. 64% das pessoas eram da opinião que o Health Care ia ser o sector com melhor performance e apenas 11% o sector Consumer Discritionary (um sector historicamente com performance em linha com o ciclo económico).

As rentabilidades dos sectores foram de 21.62% (VHT - Vanguard Healthcare ETF) e de 47.14% (VCR - Vanguard Consumer Discretionary ETF), exatamente o oposto do que a maioria das pessoas esperava, e por uma diferença significativa.

Este é para mim um caso onde o medo e o que aparentemente fazia sentido (health care ser o sector com melhor performance durante uma pandemia mundial) tomou conta da opinião das pessoas. Um estudo que resultou num livro é o Enigma of Reason. Nesse livro é bastante dissecado o quanto somos os primeiros a mentir-nos pois as nossas opiniões, na maioria das vezes, são meras racionalizações dos nossos medos e enviesamentos, sendo meras justificações para o que pensamos à priori.

Por isso, tal como afirmei no artigo “A futilidade de tentar adivinhar o futuro!”, temos de estudar e desenvolver as ideias e planos a médio/longo prazo em períodos de calma para, em momentos de crise, nos guiarmos por ideias e políticas mais isentas e concretas. Evitamos assim tomar decisões com os nervos à flor da pele ou receio de uma forte queda dos mercados financeiros.

Não temos de ser constantemente activos e andar sempre a tomar decisões comprando e vendendo fundos/ETFs para atingirmos os nossos objetivos de investimento. Não fazer alterações à carteira também é uma decisão, e por vezes a mais difícil e melhor, diminuindo a probabilidade de cometermos um erro.

Licenciado em Economia (2006) e pós-graduado em Finanças pela Universidade Católica do Porto (2010), apercebeu-se, mais tarde, que partilhava o mesmo entusiasmo por programação.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.