Todos os caminhos vão dar à inflação?

Dez meses depois deste artigo e deste, voltamos ao assunto inflação.

Nas últimas semanas o tema tem surgido no radar das publicações económicas, dos analistas e de vários agentes económicos. É necessário que esta informação chegue às pessoas, às famílias e às organizações, para que estas possam tomar decisões informadas e ajustadas às suas situações.

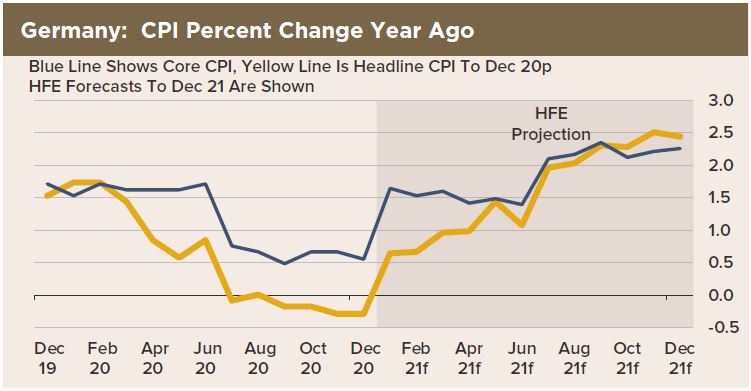

Na Alemanha, por exemplo, o tema tem estado a ganhar força e preocupação. Durante 6 meses o governo alemão introduziu uma descida no IVA. Isto levou a uma queda dos preços, mas também a uma subida do consumo. Se parte deste consumo se mantiver, e com o presumível aumento dos preços para incorporar a subida do IVA, teremos uma subida da inflação (segundo projeção da High Frequency Economics).

Fonte: High Frequency Economics, John Authers

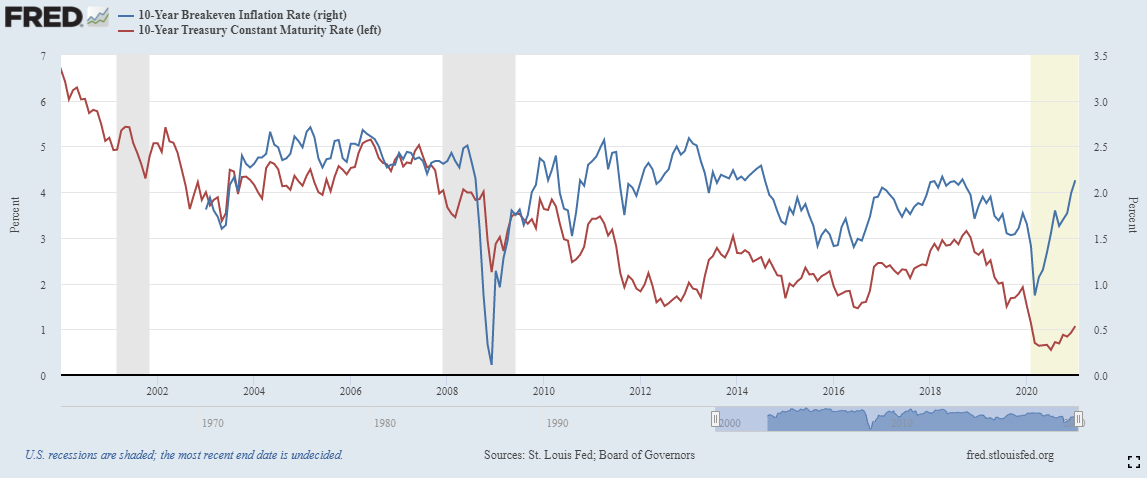

Nos EUA, economia que normalmente é mais flexível e mais rápida no ajustamento, já demonstra sinais fortes ao nível das expectativas de inflação.

Fonte: FRED St. Louis FED

De acordo com o gráfico podemos ver a azul (eixo da direita), a taxa de inflação de equilíbrio a 10 anos, representada por uma medida da inflação esperada derivada de títulos do Tesouro americano a 10 anos. O valor já está acima de 2% com uma rápida subida nos últimos 12 meses, contrariado até o comportamento da taxa de juro a 10 anos das obrigações, que tem vindo a subir, mas lentamente.

Analisemos mais argumentos a favor da perspetiva inflacionária.

As Commodities

Comecemos pelo lado das matérias-primas (commodities), como as agrícolas. Os preços estão a subir de forma acentuada no curto prazo, o que naturalmente se irá refletir nos preços dos produtos alimentares.

Do lado do petróleo, a deflação provocada durante largos meses de pressão sobre o preço, parece ter sido ultrapassada, mesmo com esta nova onda de confinamentos.

As commodities são especialmente importantes nesta análise. Uma subida dos preços tende a durar mais de uma década, ciclos longos - Kondratieff Wave. O mercado acionista também tende a mover-se em longos ciclos (bear and bull cycles) e, normalmente, de sinal contrário às commodities.

A subida dos preços das matérias-primas consome diretamente lucros, levando a uma subida da inflação. A própria subida longa e contínua dos preços das ações tende, em última análise, a significar, mais cedo ou mais tarde, uma procura mais forte por commodities. As ações sobem com base em expectativas que, no futuro, os lucros das empresas sejam melhores do que os atuais.

CRB Index: Refinitiv/CoreCommodity CRB index

Este cenário de subida da inflação poderá ser o mais provável se também tivermos em consideração que é a China que está a liderar este ressurgimento económico, acompanhada pelos seus pares asiáticos. Este modelo de crescimento está também ligado às matérias-primas e à liquidez. A China, com um crescimento forte em 2020, está em claro modo expansionista.

Commodities fortes significam também melhores perspetivas para os mercados emergentes e para as suas moedas, reforçado por um dólar enfraquecido. Os mercados emergentes beneficiam da capacidade de exportar recursos naturais.

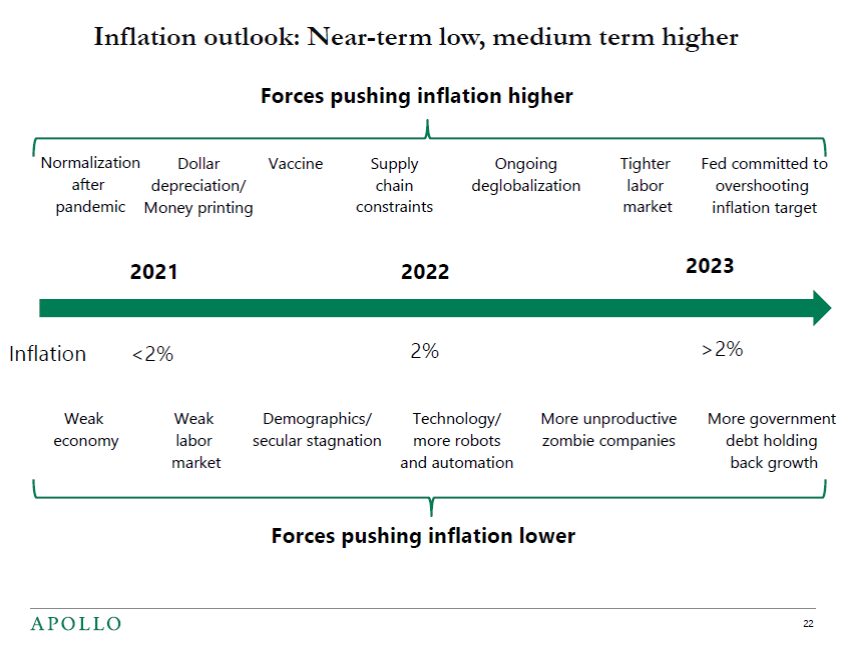

Outro fator a fortalecer o cenário inflacionista é a vacina da COVID-19. Resolvidos os problemas logísticos e debelada a pandemia, é natural que o consumo aumente rapidamente e parte da poupança acumulada seja inserida na economia.

Por fim, e do lado dos argumentos para uma inflação crescente, temos a tendência de desglobalização. Esta tendência não nasceu com a pandemia, mas foi fortalecida por esta. Os impulsos políticos nacionalistas significam menos produtividade, menos economias de escala, menos inovação, menos competitividade, menos diversidade, menos riqueza, menos oferta e, por isso, mais expectativas de inflação.

Este aparente cansaço da melhoria das condições de vida provocada pela globalização tem crescido a par de outra tendência: os grandes monopólios digitais. Há necessidade de enfrentar um problema decorrente de uma década de digitalização da vida social. Um monopólio privado pode ser tão problemático quanto o monopólio estatal. O equilíbrio concorrencial deve ser fortalecido. As sociedades livres e democráticas são-no se formos capazes de garantir a nossa existência personalizada e altruísta, não controlada por qualquer poder totalitário estatal ou empresarial.

Mas há também sinais contrários à inflação. Vamos a eles.

Um dos mais referidos é o mercado de trabalho.

Se atentarmos ao não crescimento dos salários e aos sinais do layoff, a taxa de desemprego tão elevada e com tantas imprevisões relacionadas com a pandemia, a inflação poderá não ser um verdadeiro problema nos próximos anos. Estará controlada, mas vai afetar certamente a alocação de recursos e as valorizações dos ativos de risco.

Outros argumentos são a estagnação demográfica, principalmente da Europa, o aumento da robotização e tecnologia, a manutenção no mercado de empresas zombie ineficientes e improdutivas e o aumento da dívida pública e privada, que trava o crescimento. Esta última razão talvez não se torne evidente já, visto que as taxas de juro estão baixas e o mercado decidiu protelar o problema.

O papel dos bancos centrais

Colocando todos estes argumentos em perspetiva, surge o papel dos bancos centrais. E o foco destes em fazer subir a inflação deverá manter-se.

Não retirar à pressa os estímulos nem demasiado cedo parece ser o objetivo. Isto transmite confiança ao mercado para continuar o processo de recuperação e descoberta do futuro da economia.

Mas, como refere John Authers na sua newsletter na Bloomberg Points of Return, do lado europeu, o euro forte mostra os limites do BCE em lidar com a deflação.

Michael J. Howell, no seu livro Capital Wars, The Rise of Global Liquidity, acerca dos bancos centrais atira: “Don’t Fight the Fed, Don’t Upset the ECB and Don’t Mess with the PBoC”. Refere ainda que a liquidez cresceu cerca de 25% do PIB mundial em poucos meses e que as recuperações económicas têm vindo a ser cada vez mais rápidas.

E, ao contrário do que se possa pensar, este mar de dinheiro será também gasto para comprar bens e serviços na economia real e não apenas para insuflar os mercados de capitais.

Esta separação, sempre muito discutida, revela a existência de dois grandes blocos: os ativos financeiros e a economia real. Sabemos que ambas se influenciam mutuamente e não são mutuamente exclusivas. O equilíbrio entre ambas é importante e um sinal de desenvolvimento e bem-estar.

Se num primeiro momento a liquidez gerada pelos bancos centrais vai para o mercado financeiro, recuperando-o, depois esta chega às famílias e às empresas. E são estes agentes que dão continuidade à recuperação, agora económica. Essa ligação está a ser mais rápida e eficaz. Esta crise poderá ter acelerado este processo pois praticamente obrigou os diversos agentes económicos a poupar, a adiar investimento e consumo para depois permitir que o façam praticamente em simultâneo. Isto depois de, virtualmente, e nos setores que assim foi possível, esta recuperação já ter sido sentida. É natural que os setores tradicionais com menor profundidade digital, sejam, entretanto, os próximos a embarcar na recuperação.

Juntando todos estes argumentos, tendências e perspetivas, e ainda o tal crescimento exponencial da liquidez disponível no mercado, podemos e devemos esperar que investimento e consumo regressem em força, ainda que de forma momentânea, assim que seja viável em termos sanitários.

São muitos sinais e contraditórios. Há o ruído diário e dados erráticos. Mas não podemos desvalorizar a informação!

➤ Dúvidas? Opiniões? Pode discutir este artigo no Linkedin.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.