Gastar dinheiro em coisas torna-o mais pobre

Gastar dinheiro é uma necessidade do dia-a-dia, mas também um sinal de estatuto. É importante para aquilo que as pessoas pensam sobre nós ou para aquilo que queremos que pensem de nós. Entre gastar dinheiro num livro ou ir jantar fora, o gasto até poderá ser o mesmo, mas o nível de satisfação ou percepção poderá ser bem diferente.

Qual o impacto na nossa vida se mostrarmos a toda a gente que temos um carro topo de gama? A verdade é que as decisões que tomamos em relação aos gastos e aos produtos e serviços que consumimos influencia o nosso estatuto numa sociedade.

Se formos jantar fora muitas vezes ou se conduzirmos o tal carro topo de gama, podemos ter uma poupança miserável, mas aquilo que os nossos amigos, familiares, colegas e conhecidos vão pensar de nós será bem diferente daquela que é a efetiva realidade da nossa conta bancária.

O que é mais importante, o estatuto ou a liberdade financeira? Esse estatuto vai trazer-nos felicidade? E o dinheiro, traz felicidade? Podemos ser felizes e concretizar todos os nossos objetivos com diferentes níveis de riqueza. O que para uns é muito dinheiro, para outros é pouco.

Esta ideia é transmitida por Morgan Housel no seu livro Psicologia do Dinheiro. O autor é bem claro: poupança é a diferença entre o rendimento e o nosso ego. E o nosso ego é constantemente colocado à prova. Todos os dias surgem novas necessidades que nem imaginávamos existir.

Há um equilíbrio natural a fazer. Nesta equação, ambas as variáveis são importantes: poupança, consumo e rendimento. Ao longo das fases da nossa vida temos de saber lidar com essas variáveis e com as diferenças entre elas.

Será que precisamos da quantidade de sapatos que temos em casa? Será mesmo necessário comprar alguma coisa sempre que esta está marcada como promoção? Precisamos mesmo de uma casa maior? Está na altura de trocar de carro?

Muitas destas compras são impulsivas, uma satisfação momentânea, muito para além da satisfação de uma necessidade básica. Para atenuar estes impulsos há várias técnicas: fazer uma lista daquilo que realmente precisamos, questionar constantemente se de facto precisamos do que estamos a comprar e até limitar os nossos gastos mensais.

Definir a poupança como prioridade é outra forma de limitar os nossos gastos. É uma mudança de paradigma, talvez até uma mudança mental. Em vez de assumirmos a poupança como a diferença entre o rendimento e o consumo, uma espécie de valor residual após consumo, podemos defini-la à partida. Após obtermos o rendimento definimos de imediato o valor da poupança e só depois o valor residual disponível para consumo. Desta forma é o consumo que fica para depois e não a poupança.

Todos conseguimos definir a poupança como prioridade

O nível salarial em Portugal é incrivelmente baixo e díspar e quando o nível de rendimento sobe aparece logo uma elevada carga fiscal que limita o nosso poder negocial e capacidade para tomar decisões. Depois há todo um conjunto de gastos que hoje se assumem como fixos e que fazem parte de um determinado nível de vida que consideramos como essencial.

Mas é possível. Nem que comecemos por pequenos montantes. A satisfação de conseguirmos poupar e a segurança que nos transmiti sabermos que temos um fundo de emergência ou um plano para atingirmos determinado objetivo (como a reforma) pode ser tão saborosa quanto ir jantar fora ao melhor restaurante da cidade.

Da utilidade esperada aos pontos de referência

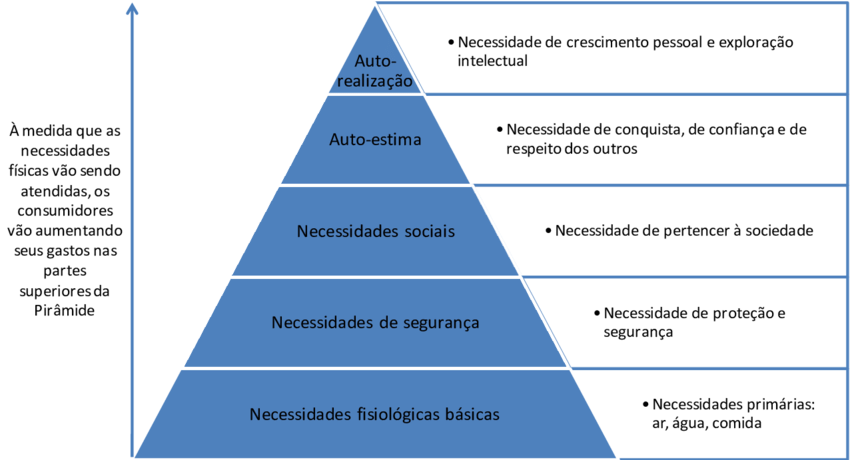

Ao nível das necessidades conhecemos a pirâmide de Maslow, onde estão hierarquizadas as cinco categorias de necessidades, desde as básicas até às mais complexas: necessidades fisiológicas, segurança, sociais, estima e realização pessoal. O mundo evoluiu, mas é visível que as necessidades mais básicas estão diretamente relacionadas com instintos de sobrevivência. Com a satisfação das principais necessidades, vamos procurando a realização de outras necessidades. No fundo, vamos criando mais objetivos e motivações para o qual o dinheiro assume um papel importante.

Fonte: Researchgate

A famosa teoria da utilidade esperada também nos diz que como seres racionais procuramos sempre a maximização dessa utilidade, ou seja, tomamos decisões com base na utilidade que esperamos retirar dessa decisão. Mas também sabemos, fruto da investigação e trabalho realizado por autores como Daniel Kahneman e Amos Tversky, que não tomamos decisões de uma forma racional, mas sim através da satisfação e diferentes pontos de referência. Aliás, a teoria da perspetiva (Kahneman, D., & Tversky, A. (1979). Prospect Theory: An Analysis of Decision under Risk. Econometrica. 47 (2), 263.) é mesmo um atestado à nossa capacidade de tomar de decisões. A emoção sobrepõe-se à razão. A ponderação e o valor de cada decisão tendo em consideração a referência são a chave para a decisão.

E assim chegamos à importância da literacia financeira. As dificuldades que temos em controlar as emoções no processo de investimento, o desconhecimento de mecanismos como o efeito capitalização, a má gestão do risco, que é quase sempre confundido com volatilidade, ou as dificuldades de análise das implicações das políticas monetária e fiscal na nossa vida diária e futura, são exemplos concretos da urgência do tema.

E aqui, o trabalho de Kahneman e Tversky é ainda mais revelador.

As pessoas tendem a tomar decisões baseadas no valor potencial das perdas e dos ganhos em vez do resultado final a obter. Esta teoria reflete a forma como tomamos decisões, o valor e a ponderação que atribuímos a cada decisão. Na realidade, baseamos as decisões na utilidade das opções, mas também em pontos de referência. Por exemplo, no que vão pensar os nossos amigos, no que disse determinado analista sobre uma ação de empresa de grande potencial, nos julgamentos e opiniões da sociedade em geral sobre um carro da moda.

Nas decisões de investimento esta teoria é especialmente sentida. Tradicionalmente somos apresentados como avessos ao risco, exceto quando estamos perante maus resultados. Neste caso procuramos o risco para tentar obter um melhor resultado. Nunca vos aconteceu? Certamente já jogaram mais num qualquer jogo de azar na expectativa que a sorte mudasse. Também é interessante constatar que uma perda depois de um ganho é menos dolorosa que uma perda depois de uma perda, mesmo que o valor final seja o mesmo. Nunca sentiram isso?

Imaginem uma aposta na qual ganham 100€. Na aposta seguinte perdem 200€. Como se sentem? A perda total é de 100€. Agora imaginem o cenário de uma aposta em que perdem 50€. Voltam a apostar e perdem novamente 50€. A perda total é de 100€. Igual à anterior, mas muito mais dolorosa. Foram duas perdas seguidas.

Consideremos o seguinte exemplo. Faça a sua escolha de forma intuitiva:

Caso 1 - Imagine que está perante dois cenários:

- Cenário 1 - um ganho certo de 500 €;

- Cenário 2 - uma hipótese de 50% de ganhar 1.000 € ou nada, ou seja, 50% de hipóteses de ganhar 1.000 € e 50% de hipóteses de não ganhar nada.

Qual é a sua escolha?

Caso 2 - Imagine que está perante dois cenários:

- Cenário 1 - uma perda certa de 500 €;

- Cenário 2 - uma hipótese 50% de perder 1.000 € ou nada.

Qual é a sua escolha?

O mais normal é escolher o cenário 1 no caso 1 e o cenário 2 no caso 2. Parece ser da natureza humana preferir uma perda incerta a uma perda certa. Mas preferimos um ganho certo a um ganho incerto! Reparem que os resultados de cada caso apenas diferem no sinal: ganho de 500 vs perda de 500 – um exemplo do efeito reflexão.

O custo das transações e da atividade de investimento da poupança

Para além do consumo, os gastos que nos empobrecem também podem ser vistos na atividade de investimento.

E aqui também é importante definirmos regras. Por exemplo, pouparmos 100 € por mês e investirmos esse montante num determinado produto financeiro com um custo de transação elevado ou com custos de gestão proibitivos face ao nível das taxas de juro atuais ou ao potencial de rentabilidade podem significar destruição de poupança e do esforço mental e social que fazemos para poupar.

Há uma frase muito interessante atribuída a Warren Buffett que que nos ajuda a perceber a importância da paciência e do processo de tomada de decisão, especialmente no caso de pessoas que estejam agora a iniciar o seu plano de poupança ou que, por várias razões, não conseguem poupar:

“O mercado foi projetado para transferir dinheiro dos investidores mais ativos para os Pacientes.”

O processo de poupança não pode ser em vão. Não pode ser destruído. Não pode ser uma máquina de empobrecimento. Este caso pode ser especialmente grave nas pessoas com menores recursos pois as decisões erradas assumem um peso muito superior.

A paciência é, por isso, fundamental. Não gastar dinheiro por impulso também.

Nem toda a gente precisa de aumentar os níveis de poupança. Há quem já possa ou tenha de passar à fase do consumo. Outros há que não. Este equilíbrio é mais fácil de encontrar se a educação financeira for a base do processo de procura da liberdade financeira e se tivermos instituições fortes e de confiança.

Procure informação, questione as suas decisões e não se deixe influenciar.

Queremos ajuda-lo a ser melhor investidor:

- Ajudamos a desenvolver a sua Declaração de Política de Investimento;

- Desenvolvemos formação individual ou em grupo sobre investimentos e poupança;

- Analisamos de forma quantitativa o seu portefólio atual com a tecnologia e finanças computacionais do Future Analyzer;

- Solicite mais informações sobre o serviço de consultoria para investimento, assegurado através do Banco Invest.

Vítor é um CFA® Charterholder, empreendedor, melómano e com um sonho de construir um verdadeiro ecossistema de investimento e planeamento financeiro ao serviço das famílias e organizações.

+351 939873441 (Vítor Mário Ribeiro, CFA)

- Chamada para rede móvel nacional

+351 938438594 (Luís Silva)

- Chamada para rede móvel nacional

A Future Proof é um agente vinculado do Banco Invest, S.A. registado na CMVM.